Annahmen zur Finanzierung

Auf dem Blatt "Annahmen" teilen sich die Vorgaben im Abschnitt Finanzierung in die beiden Bereiche Eigenkapital (EK) und Fremdkapital (FK) auf.

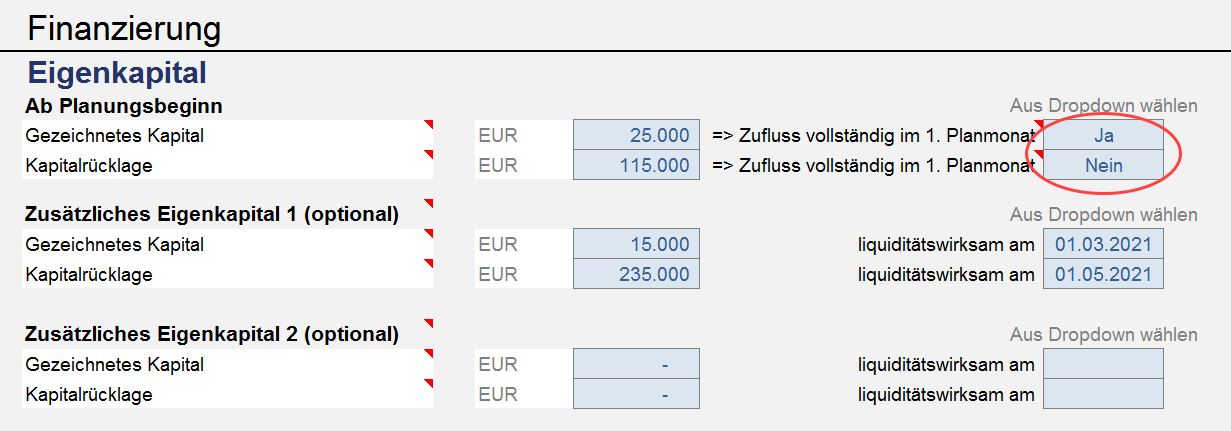

Im Bereich Eigenkapital tragen Sie das Gezeichnete Kapital (= Stammkapital bei UG und GmbH bzw. Grundkaptal bei AG) ihrer Gesellschaft in das entsprechende Feld ein. Alle übrigen Finanzierungsmittel mit Eigenkapitalcharakter, die über das gezeichnete Kapital hinausgehen, also z.B. Gelder von Business Angels, Risikokapitalgesellschaften (VC-Gesellschaften) oder Beiträge von Freunden und Familie gehören in Summe in das Eingabefeld Kapitaleinlage. Hinweis: Normalerweise zahlen Eigenkapitalinvestoren von dem vereinbarten Kapitalbetrag nur einen verhältnismäßig kleinen Teil des Geldes bspw. in das Stammkapital einer GmbH (die Höhe bestimmt den prozentualen Anteil an der Gesellschaft), der darüber hinausgehende Betrag geht dann in die Kapitalrücklage. Sofern unter "Zufluss vollständig im 1. Planmonat" NEIN ausgewählt wird (siehe Screenshot), gilt das erläuterte Prinzip der Finanzierungskaskade und es wird dann jeden Monat nur soviel von diesem Betrag gezogen, wie tatsächlich benötigt wird. Wichtig ist, dass Sie die Implikationen verstehen. Planen Sie bspw. für ein bestehendes Unternehmen und hat dieses keinen Kapitalbedarf, werden bei der Einstellung "NEIN" diese hier eingetragenen Mittel gar nicht abgerufen (da nicht benötigt). Auf der anderen Seite kann die Einstellung von "NEIN" bei der Kapitalrücklage sinnvoll sein, damit Kapitalgeber sehen, wann genau ihr Geld benötigt wird.

Sofern Sie mit einer Startbilanz (bestehendes Unternehmen) arbeiten, sind die hier eingetragenen Eigenkapitalmittel selbstverständlich zusätzlich (d.h. neu und liquiditätswirksam) zum bereits bestehenden Eigenkapital zu sehen. Darüber hinaus ist es möglich, (optional) eine weitere Kapitalerhöhung/Finanzierungsrunde (= Eigenkapitalzuführung) zu einem frei bestimmbaren Zeitpunkt zu planen. Dabei kann betrags- und datumsmäßig unterschieden werden zwischen Zuführungen zum gezeichneten Kapital bzw. Zuführungen in die Kapitalrücklage. Die in den Annahmen definierten Beträge werden zu den ebenfalls in den Annahmen vorgegebenen Zeitpunkten voll liquiditätswirksam (auch wenn evt. gar kein Kapital zu diesen Zeitpunkten erforderlich wäre). |

Im Bereich Fremdkapital (FK) werden die Vorgaben für die verschiedenen Darlehen (= Kredite) gemacht. Neben einem automatisierten Kontokorrentkredit (= Überziehungskredit) können insgesamt vier verschiedene Darlehen geplant werden. Für alle Darlehen kann eine Bezeichnung (z.B. KfW-Kredit, Darlehen Sparkasse, Gesellschafterdarlehen M. Meier etc.) eingegeben werden, die automatisch im gesamten Modell mitgeführt wird und eine einfache Zuordnung (z.B. in der Bilanz) ermöglicht. Für alle Darlehen gehen die berechneten und/oder eingegebenen Zinsen, Tilgungen, Disagio-Aufwendungen und Bereitstellungsgebühren direkt in die Planung ein und finden sich betriebswirtschaftlich korrekt in den einzelnen Teilrechnungen Liquidität, Gewinn- und Verlustrechnung sowie Bilanz wider. Bei den vier Darlehen ist zu unterscheiden zwischen dem "vollautomatischen" Darlehen 1 und den manuell planbaren Darlehen 2 bis 4.

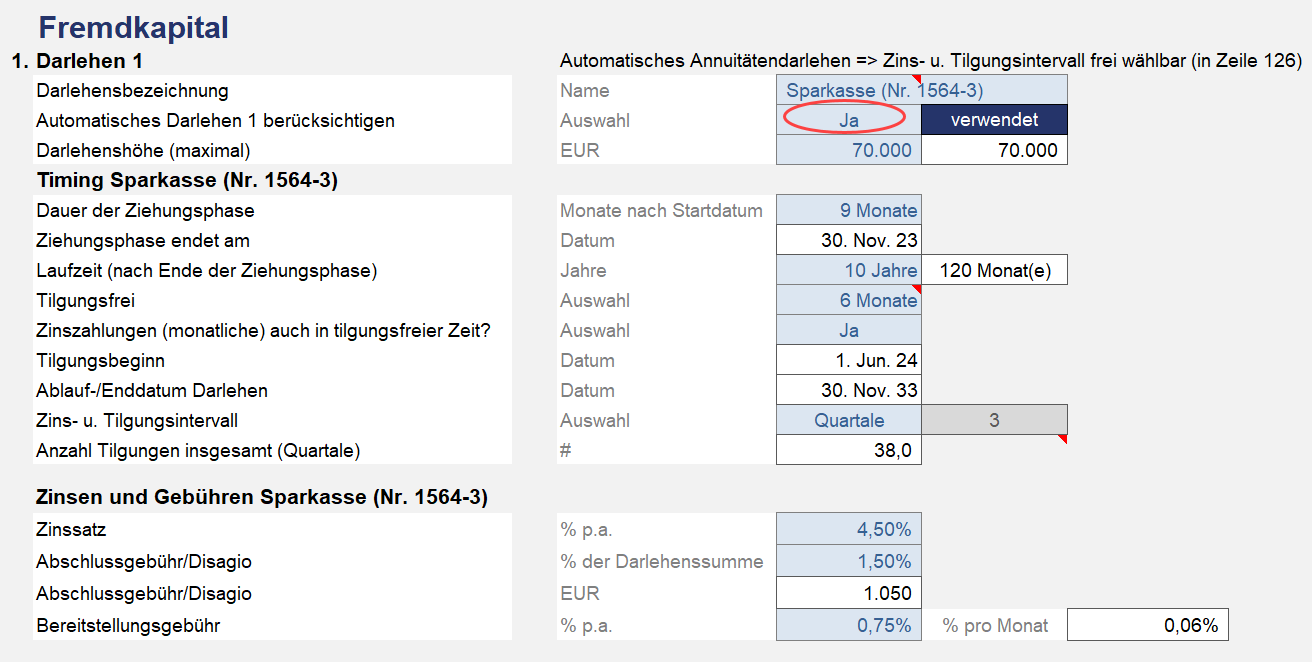

Darlehen 1 Darlehen 1 ist ein vollautomatisches Annuitätendarlehen (siehe Hintergrund weiter unten), welches sich über einen An/Aus-Schalter einfach zu- oder abschalten lässt (siehe Markierung im Screenshot). Sofern Sie das Darlehen deaktivieren, können alle Eingaben für das Darlehen eingetragen bleiben und müssen nicht zusätzlich gelöscht werden. Auf diese Weise ist ein schnelles Ein- u. Ausschalten mit einem "Klick" jederzeit möglich.

Für Darlehen 1 gibt es die Möglichkeit neben den klassischen Kreditparametern (Laufzeit, Zinssatz, Abschluss- und Bereitstellungsgebühren) die Dauer der Ziehungs- bzw. Bereitstellungsphase zu definieren und ggf. eine tilgungsfreie Zeit vorzugeben. Die Ziehungsphase bestimmt, in welchem Zeitrahmen grundsätzlich Teilbeträge des Darlehens abgerufen werden können (unter der Voraussetzung, dass der Maximalbetrag noch nicht erreicht ist). Erst mit Ende der Ziehungsphase beginnt die eigentliche Tilgungsphase (die aber bei entsprechender Einstellung mit einer tilgungsfreien Phase beginnen kann). Auf diese Weise können der tatsächlich gezogene Gesamtbetrag des Darlehens sowie die Tilgungs- und Zinsbeträge automatisiert ermittelt werden. Es ist dabei fest vorgegeben, dass die Annuitätenzahlungen quartalsweise erfolgen. Weitere Eingabemöglichkeiten bestehen für den Zinssatz bzw. Gebühren von Darlehen 1. Wir empfehlen zu Verständniszwecken bei ihrem Modell testweise keine EK vorzugeben und bei "Darlehenshöhe (maximal)" von Darlehen 1 einen sehr hohen Betrag einzustellen (erheblich höher als der Gesamtkapitalbedarf). Beobachten Sie anschließend die Auswirkungen auf dem Blatt „Finanzierung“ und spielen mit den anderen Parametern von Darlehen 1 (z.B. Ziehungsphase oder tilgungsfreie Zeit) ein wenig herum. Vergessen Sie aber nicht, die Einstellungen am Ende wieder anzupassen.

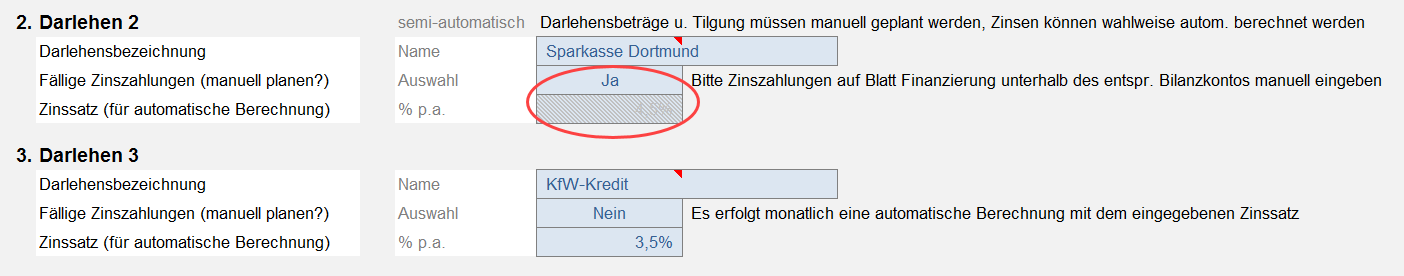

Darlehen 2 bis 4 Die Darlehen 2 bis 4 sind prinzipiell identisch aufgebaut und können z.B. für Sonderdarlehen mit unregelmäßigen Zins- und Tilgungsterminen genutzt werden, wie das beispielsweise bei Gesellschafterdarlehen üblich ist. Auch können hier bei Bedarf Darlehen mit festen Tilgungsraten oder endfällige Darlehen manuell geplant werden.

Die Darlehensbeträge und die jeweiligen Tilgungen dieser Darlehen müssen manuell geplant werden (auf dem Blatt "Finanzierung"), Zinsen können wahlweise automatisch berechnet werden. Aus diesem Grunde werden diese Darlehen als semi-automatisch bezeichnet. Das Beispiel im Screenshot zeigt, das für Darlehen 2 die manuelle Planung der Zinszahlungen aktiviert wurde. Aus diesem Grunde wird das Eingabefeld für den Zinssatz ausgegraut (da nicht erforderlich) und es erscheint ein entsprechender Hinweis, dass die Zinsen auf dem Blatt "Finanzierung" manuell zu planen sind. Bei Darlehen 3 hingegen kann ein Zinssatz vorgegeben werden und die Berechnung der Zinsen erfolgt auf dem Blatt "Finanzierung" automatisch, was ebenfalls durch einen entsprechenden Hinweistext angezeigt wird.

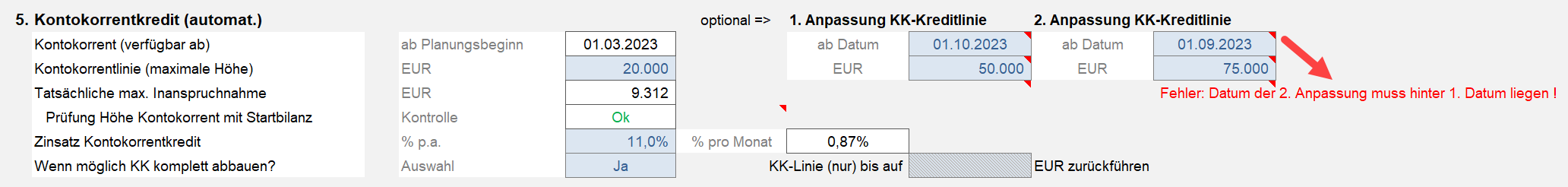

Kontokorrentkredit Bei Bedarf kann auch eine Kontokorrentlinie geplant werden. Bei den Annahmen sind für den Kontokorrentkredit lediglich die maximale Höhe sowie der Zinssatz vorzugeben. Können Sie nicht auf eine Kontokorrentlinie zurückgreifen, geben Sie einfach in das Eingabefeld "Kontokorrentlinie (maximal)" eine Null ein oder lassen leer.

Sofern Sie für ein bestehendes Unternehmen planen, und dort in der Startbilanz bereits ein Kontokorrent auftaucht, müssen Sie im Eingabefeld "Kontokorrentlinie (maximal)" mindestens den Betrag aus der Startbilanz eingeben. Ansonsten meldet das Excel-Finanzplan-Tool einen Fehler. Das Feld zur tatsächlichen Inanspruchnahme ist lediglich eine Information aus dem Blatt "Finanzierung" und gibt ihnen einen schnellen Hinweis, wie hoch die maximale (neue) Inanspruchnahme ist. Auf diese Weise können Sie direkt erkennen, wie viel Spielraum (Reserve) Sie noch haben.

|