Dem griechischen Reeder Aristoteles Onassis wird der Ausspruch zugesprochen: „Dem Geld darf man nicht nachlaufen, man muss ihm entgegengehen.“ So einfach das klingt, so schwer tun sich viele Startups damit. Entweder, weil sie mit der Erstellung einer fundierten Liquiditäts- und Finanzplanung überfordert sind oder diese für reine Zeitverschwendung halten.

Dem Geld entgegengehen

[Hinweis: Dieser Artikel erschien am 25. April 2017 als Gastbeitrag auf RuhrGründer.de]

Häufige Argumente, die man von Gründern und Startups die keine Planung erstellen wollen hört, lauten: „Alles Kaffeesatzleserei, die Zahlen treten so eh nie ein“ oder auch „Eine kurze Überschlagskalkulation reicht völlig, die Zukunft ist sowieso nicht planbar“.

Wer in einem Startup so denkt und argumentiert, hat zwei wichtige Dinge noch nicht verinnerlicht.

Zum einen benötigt man zur Umsetzung seiner Geschäftsidee in der Regel Finanzmittel von externen Kapitalgebern (Business Angels, Risikokapitalgeber, Banken, Fördermittelgeber etc.). Um diese zu überzeugen, muss man deren Sprache sprechen, und dabei sind Finanz- und Liquiditätspläne nun mal die lingua franca der Investoren.

Zum anderen geht es bei einer Finanzplanung gar nicht darum, dass Ihr beispielsweise Eure Umsätze für Monat 36 auf den Euro genau vorhersagt (jeder Investor weiß, dass dies unmöglich ist und die Realität ganz anders aussehen wird). Die in einer fundierten Planung enthaltenen Informationen sind erheblich vielschichtiger.

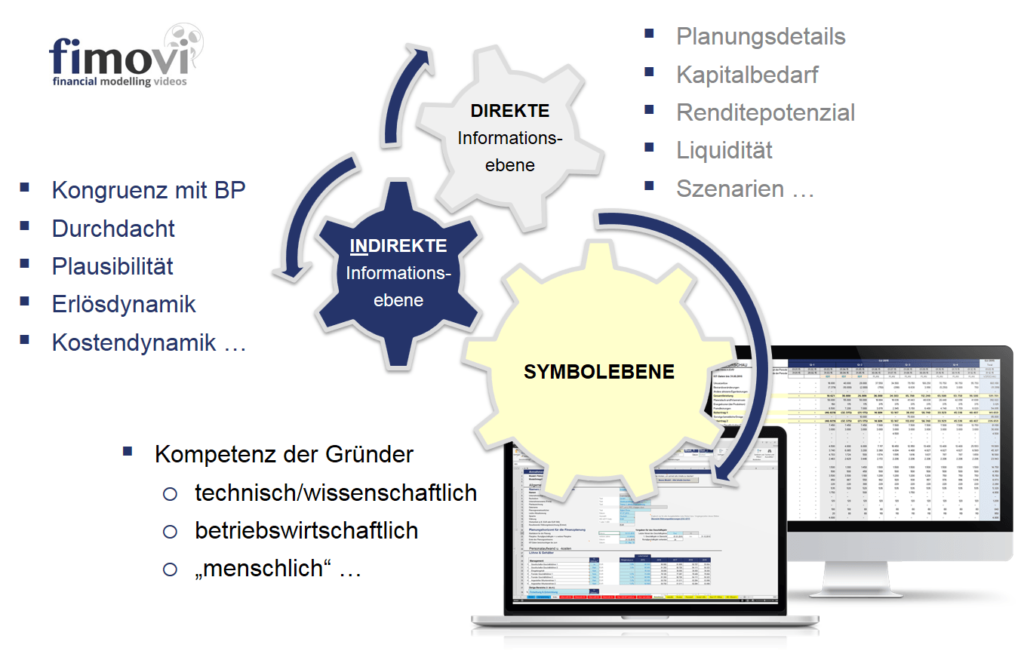

Drei Informationsebenen

Man kann drei Informationsebenen einer Finanzplanung unterscheiden.

Aus Investorensicht wichtiger ist allerdings die zweite, indirekte Informationsebene. Hier sieht man, ob Ihr Eure Hausaufgaben gemacht habt. D.h.:

- Stimmt die Finanzplanung mit den Aussagen im Businessplan überein?

- Habt Ihr an alle Aspekte gedacht (Entwicklungskosten, Personalaufbau, Marketing & Vertrieb etc.)?

- Wie verhält es sich zukünftig mit der Erlös- und Kostendynamik?

Schließlich verrät eine dritte Ebene etwas über die Kompetenz der Gründer selber. Dabei sieht man auch in der Finanzplanung, ob ein Vorhaben technisch/wissenschaftlich durchdrungen wurde und ob das Geschäftsmodell betriebswirtschaftlich solide ist.

In der Diskussion einer solchen Planung mit den Gründern erhält der Investor darüber hinaus einen Eindruck, ob es „menschlich“ mit dem Startup-Team klappt (Haben die Gründer ihre Planung selbstgemacht und verstanden? Stehen sie hinter ihren Annahmen und Ergebnissen? Werden Ratschläge angenommen? etc.)

Aufgaben einer Finanzplanung

Belastbare Entscheidungsgrundlage und Steuerungsinstrument

Als Konsequenz und Empfehlung aus dem Gesagten bleibt festzuhalten: Eine umfassende, transparente und nachvollziehbare Finanzplanung ist zwingend erforderlich, und zwar als belastbare Entscheidungsgrundlage und als Steuerungsinstrument.

Entscheiden werden dabei nicht nur externe Kapitalgeber, ob diese Euch Geld zur Verfügung stellen, sondern die Liquiditätsplanung hilft auch Dir als Geschäftsführer, Investitions- oder Finanzentscheidungen zu treffen und so das Unternehmen erfolgreich zu steuern.

Nebenbei kann eine gute Planung später (z. B. nach der Finanzierung) zu einem Controlling- und Reporting-Werkzeug ausgebaut werden (z. B. für SOLL-IST-Analysen, Management-Reports, Erfassung und Kontrolle von Meilensteinen etc.).

Fünf Dinge unbedingt beachten

1) Betriebswirtschaftlich korrekt planen

Das klingt logisch und nach einer Selbstverständlichkeit, stellt aber viele Startups vor Herausforderungen.

Vorsicht ist insbesondere immer dann geboten, wenn vermeintlich universelle Vorlagen verwendet werden. Das Prinzip „one size fits all“ klappt vielleicht bei einer Baseball-Kappe, nicht aber bei einer fundierten Finanzplanung.

Warum eine Planung immer spezifisch sein muss, möchte ich kurz an einigen wenigen Beispielen erläutern.

Es gibt gesetzliche Vorschriften, die bestimmen, wie Ihr als Unternehmer Eure Gewinnermittlung durchführen müsst.

Damit bestimmt sich auch die Art der Planungsvorlage. So müssen Freiberufler und Kleingewerbetreibende lediglich eine vereinfachte Einnahmen-Überschuss-Rechnung mit sog. IST-Versteuerung machen, während z. B. Kapitalgesellschaften (UG, GmbH) eine umfangreichere Planung mit Gewinn- und Verlustrechnung, Bilanz und Liquiditätsrechnung erstellen müssen. Hier ist das Prinzip der SOLL-Versteuerung anzuwenden.

Dementsprechend gibt es bspw. bei der Planung für eine GmbH regelmäßig sogenannte Forderungen aus Lieferung und Leistungen (Ford. aus LuL). Mit der Rechnungstellung an einen Kunden, z. B. im Dezember, habt Ihr zwar einen Umsatz in der Gewinn- und Verlustrechnung, wenn Euer Kunde aber erst 45 Tage später zahlt, kommt die zugehörige Liquidität allerdings erst im Februar des Folgejahres.

Solange habt Ihr eine Ford. aus LuL in entsprechender Höhe in Eurer Bilanz, da es um eine periodengerechte Zuordnung der Umsätze geht. Dies erhöht natürlich Euren Kapitalbedarf (sog. „Working Capital“).

Hat man sich bzgl. der Gewinnermittlungsart auf „Bilanzierer“ fokussiert, spielt die gewählte Rechtsform eine wichtige Rolle für Eure Finanzplanung.

So macht es z. B. bei den Ertragsteuern einen riesigen Unterschied, ob für eine gewerbe- und körperschaftsteuerpflichtige GmbH oder für eine Personengesellschaft (z. B. KG od. GmbH & Co. KG) geplant wird. Letztere muss nur Gewerbesteuer zahlen und hat sogar noch einen Freibetrag in Höhe von 24.500 Euro.

Privatentnahmen und -einlagen sind ein weiterer Punkt, bei dem häufig fehlerhaft geplant wird.

Inhaber einer Einzelunternehmung und die geschäftsführenden Gesellschafter einer Personengesellschaft erhalten kein Gehalt, sondern ihre Vergütung ist Bestandteil des Gewinns und damit als Privatentnahme zu behandeln. Während in einer GmbH z. B. der geschäftsführende Gesellschafter Lohn- bzw. Gehalt erhält wie ein normaler Angestellter des Unternehmens. Auch kann man nicht einfach Kapital aus einer GmbH entnehmen bzw. einschießen (dies geht bspw. durch Gewinnausschüttungen oder z.B. im Rahmen eines Gesellschafterdarlehens).

Fazit: Ihr solltet auf jeden Fall eine für eure Zwecke spezifische Planung erstellen. Eine Universalvorlage, mit der sich auch für unterschiedliche Rechtsformen alles korrekt abbilden lässt, habe ich in meiner mehr als 20-jährigen Praxis noch nicht gesehen.

2) Integrierte Finanzplanung mit Bilanz erstellen

So wie es im Karneval immer ein „Dreigestirn“ gibt, sollte auch eine Finanzplanung für Investoren immer aus den drei integrierten Bestandteilen

- Gewinn- und Verlustrechnung,

- Cash Flow (= Liquidität) und

- Bilanz

bestehen. Und hier höre ich schon wieder Euren Aufschrei: „Wir brauchen keine Bilanz, da wir nur ein kleines Unternehmen sind und kaum Assets haben“ oder „Die Aufstellung einer Bilanz ist mir zu kompliziert, wichtig sind nur Rentabilität und Liquidität“.

Hier meine Argumente für eine Bilanz:

Die Bezeichnung kommt nicht ohne Grund von dem italienischen „bilancia“, was Waage bedeutet.

Dank der sog. doppelten Buchführung sind GuV, Cash Flow und Bilanz miteinander wechselseitig verknüpft, wobei die Bilanz jederzeit ausgeglichen, also „in der Waage“ sein muss (Summe der Aktiva = Summe der Passiva).

Ohne an dieser Stelle weiter auf Details eingehen zu können, ergibt sich aus dieser Tatsache eine hervorragende Kontrollfunktion für Eure Planung. Immer wieder gesehene Planungsfehler fallen sofort auf und können korrigiert werden.

Zum Beispiel: Es wird mehr abgeschrieben als ein Vermögensgegenstand gekostet hat oder die Summe der Tilgungen ist höher als das aufgenommene Darlehen etc.

Eure Planung gewinnt so an Qualität, Glaubwürdigkeit und Überzeugungskraft bei den Investoren. Daneben lassen sich viele für Kapitalgeber relevante Kennzahlen nur dann berechnen, wenn eine Bilanz erstellt wird (z. B. Eigenkapitalquote, Liquiditätsgrade etc.).

Im Übrigen ist die Erstellung einer Bilanz wegen der oben genannten wechselseitigen Abhängigkeiten gar nicht kompliziert. Vielmehr ergibt sich diese quasi automatisch, sofern Euch GuV- und Liquiditätsplanung vorliegen.

Gute Vorlagen können eine Bilanz ohne zusätzlichen Eingabeaufwand abbilden.

3) Planungsgrundsätze von Excel-basierten Finanzmodellen beachten

Dabei handelt es sich nicht um Excel-Know-how i.e.S. oder spezielle finanzmathematische Funktionen, sondern um eine „Planungsphilosophie“, die Struktur, Format und Methodik beschreibt, um die zentralen Ziele Transparenz, Nachvollziehbarkeit, Qualität und Fehlerfreiheit eines Planungsmodells sicherzustellen.

Diese Grundsätze wurden von Experten mit jahrzehntelanger Erfahrung entwickelt und haben sich auch international als Standard etabliert. Man kann einen eigenen Beitrag zu diesem umfangreichen Thema schreiben. An dieser Stelle nur einige Beispiele und die Vorteile für euch als Planende:

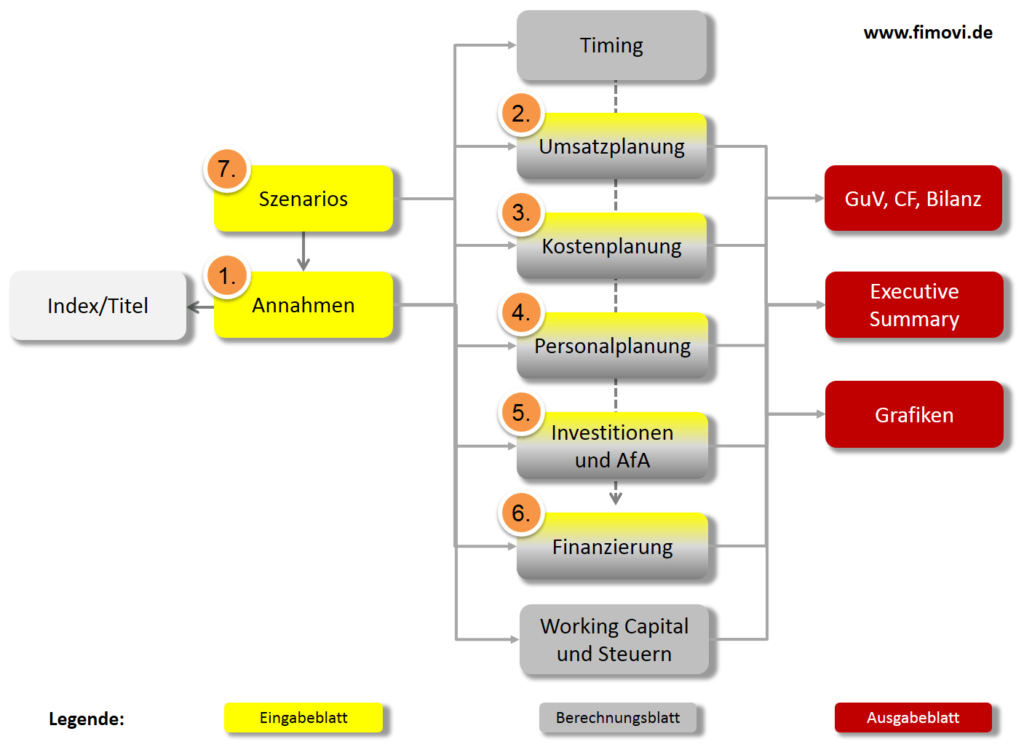

- Alle Annahmen eures Modells gesammelt an einer Stelle (z.B. eigenes Blatt „Annahmen“)

- Jede Unterplanung auf einem separaten Tabellenblatt (Umsatz-, Kostenplanung etc. sowie separate, aggregierte Übersichtsblätter für Investoren, siehe Abb. 2).

- Zeitachse auf jedem Blatt identisch

- Alle Eingabe-/Inputzellen sind schnell und gut erkennbar (einheitlich formatiert)

- Einheiten für Eingabezellen klar kenntlich gemacht (eindeutig beschriftet)

- In jeder Zeile nur eine Formel, die durchkopiert werden kann (keine Zwischensummen etc.)

- Keine festen (absoluten) Werte in Formeln

- Nutzung von Zellformatvorlagen (wg. Übersicht und Zeitersparnis)

- Nutzung von Eingabebeschränkungen (verhindert Fehler) und bedingten Formatierungen (gute Sichtbarkeit)

- Verwendung von Kontrollzellen und Integritätsprüfungen

Wendet ihr diese Prinzipien an, könnt ihr nicht nur viel Zeit bei der Erstellung bzw. Bearbeitung der Planung sparen, sondern eure Planung ist flexibel und gleichzeitig transparent, ihr minimiert Fehler und erhöht damit die Nachvollziehbarkeit und Glaubwürdigkeit auf Investorenseite.

4) Professionelle Präsentation der wesentlichen Ergebnisse

Selbst mit einer eigentlich soliden Finanzplanung kann man in diesem Bereich noch viel „falsch machen“.

Bezüglich der Aufbereitung Eurer Planungsergebnisse gilt die Maxime: „Der Wurm muss dem Fisch schmecken, nicht dem Angler“.

Ihr solltet Banken und Investoren keine „Zahlenfriedhöfe“ präsentieren. Das schreckt viele Kapitalgeber ab, macht eine erste Prüfung zeit- und arbeitsaufwendig und kann Euch schnell auf die Füße fallen.

So wie jeder gute Businessplan eine aussagekräftige „Executive Summary“ besitzt, sollte auch eure Finanzplanung alle wesentlichen Ergebnisse, Übersichten und Kennzahlen auf einer Seite (maximal zwei) übersichtlich zusammenfassen.

Dabei sollte hier bewusst auf Jahreswerte aggregiert werden. Auf diese Weise können sich Investoren schnell einen guten Überblick verschaffen und werden dann bei Interesse selber tiefer in die Details einsteigen (Wie setzen sich die Zahlen zusammen? Welche Annahmen wurden gemacht? etc.) oder Euch im persönlichen Gespräch um Klärung ihrer Fragen bitten.

Da bekanntlich Bilder mehr als tausend Worte (bzw. Zahlen) sagen, solltet Ihr – wo möglich – entsprechende Grafiken und Abbildungen zur Visualisierung nutzen. Auch das macht Eure Planung ansprechender und für Externe leichter lesbar.

Wichtige Bestandteile auf eurer Summary-Seite sollten sein:

- Basisannahmen der Planung

- Kapitalbedarf und dessen Finanzierung

- Mittelherkunft und Mittelverwendung

- GuV

- Liquidität

- Bilanz.

Je nach Geschäftsmodell kann es darüber hinaus sinnvoll sein, zusätzlich eine Übersicht der geplanten Investitionen zu präsentieren, die Personalentwicklung darzustellen sowie geschäftsmodellspezifische Kennzahlen zu ergänzen (z.B. Umsatz pro Kunde, Kundenakquisitionskosten (CAC), Kundendeckungsbeitrag (CLTV) etc.).

5) Das Rad nicht neu erfinden – Gute Vorlagen nutzen

Ihr seid noch nicht zehn Jahre im Investment Banking beschäftigt gewesen und kein Excel-Freak mit CFO Erfahrung? Dann ist es auch nicht ratsam, eine Finanzplanung komplett selber neu aufzusetzen. Das erfordert nicht nur viel Zeit, sondern auch erhebliches Know-how in den Bereichen Betriebswirtschaft und Excel.

Verwendet lieber eine professionelle Vorlage, die Ihr dann nur noch minimal auf Eure spezifischen Bedürfnisse anpasst (z.B. das Excel-Finanzplan-Tool PRO von Fimovi). Dadurch spart Ihr viel Zeit, die Ihr unbedingt in die Validierung Eurer Annahmen (= Inputdaten) investieren solltet.

Denn auch für das beste Modell gilt das sog. „GiGo-Prinzip“ (Garbage In, Garbage Out), d.h. falsche Annahmen führen zwar zu rechnerisch richtigen, aber unrealistischen bzw. unglaubwürdigen Ergebnissen.

Eine Frage kommt an dieser Stelle immer wieder: Gibt es keine kostenlosen Vorlagen im Internet?

Es gibt zwar einige freie Vorlagen zum Download, z.B. von Banken oder im Rahmen von Gründungswettbewerben, aber bei der Auswahl eines geeigneten Planungstools solltet ihr Euch von den folgenden Fragen leiten lassen:

- Für welche Zielgruppe bzw. Rechtsform ist die Vorlage gedacht? (Einnahmen-Überschuss-Rechnung vs. Bilanzierer, Personengesellschaft vs. Kapitalgesellschaft etc.)

- Enthält die Vorlage alle Features, die ich benötige? (Mehrere Umsatzsteuersätze, automatische Berechnung von Abschreibungen, Darlehen, korrekte Ertragsteuerberechnung, freie Währungswahl, nutzbar auch auf dem Mac, ggf. Mehrsprachigkeit etc.)

- Entspricht die Excel-Vorlage professionellen Standards und genügt auch Investoren?

- Gibt es Support wenn ich Fragen oder Probleme habe und wird die Datei regelmäßig aktualisiert und weiterentwickelt? (bei kostenlosen Vorlagen äußerst unwahrscheinlich)

- Gibt es Referenzen oder Bewertungen von anderen Nutzern?

Bei der Frage nach kostenlosen Vorlagen wird häufig der eigene Zeitaufwand unterschätzt. Die Vorlagen müssen zunächst gesucht, dann alle zeitaufwendig gesichtet werden. Schließlich muss die dann ausgewählte Datei auch noch an die eigenen Erfordernisse angepasst werden. Oft stellt man erst viel später fest, dass doch nicht alles selbsterklärend ist, eine ausführliche Anleitung fehlt und wichtige Funktionalitäten schmerzlich vermisst werden, so dass die Suche von vorne beginnt.

Aus der Sicht eines Unternehmers, und das seid Ihr ja, handelt es sich um eine einfache „Make or Buy“-Entscheidung.

Angenommen, Ihr wollt Eure Finanzplanung auf Basis einer kostenlosen Vorlage selber machen und geht von einem eigenen Bruttolohn i.H.v. 60.000 Euro pro Jahr aus, zzgl. – sagen wir – 20% Sozialabgaben und 40% Gemeinkostenzuschlag. Dann wären eure jährlichen Gesamtkosten i.H.v. 96.000 Euro auf 1.760 Jahresstunden zu verteilen (220 Arbeitstage á 8 Std.).

Euer Selbstkostensatz pro Stunde beträgt somit € 54,55. Nehmen wir das Excel-Finanzplan-Tool von Fimovi, welches für € 220,- angeboten wird, so dürftet ihr max. 4,03 Stunden für die Erstellung benötigen. Nur dann ist es empfehlenswert die Sache selbst in die Hand zu nehmen, das dazu erforderliche Know-how vorausgesetzt.

Fazit & Empfehlung

Aufgrund ihrer Flexibilität und Anpassbarkeit eignen sich Excel-Vorlagen hervorragend zur Erstellung einer professionellen Finanz- und Liquiditätsplanung.

Wollt Ihr das als Startup-Unternehmer allerdings komplett selber machen, erfordert dies nicht nur BWL-Know-how und vertiefte Excel-Kenntnisse, sondern auch noch sehr viel Zeit, die euch dann für das eigentliche Kerngeschäft fehlt.

Deshalb solltet ihr vor dem Hintergrund des Opportunitätskosten-Prinzips durchaus darüber nachdenken, einen angemessenen Betrag für eine professionelle Excel-Vorlage zu investieren. Positive Referenzen anderer Nutzer, aussagefähige Screenshots und Beispielplanungen sowie regelmäßige Aktualisierungen und Support sollten dabei Entscheidungskriterien für Eure Auswahl sein, um mit der identifizierten Vorlage auch als Nicht-Betriebswirt mit überschaubarem Aufwand zu einer banken- und investorenkonformen Planungsrechnung zu gelangen.

Ich empfehle für Planungszwecke, sich unbedingt das professionelle Excel-Tool EFT-PRO anzusehen. Mit diesem Tool spart ihr nicht nur viel Arbeit und Zeit, sondern es ist auch von externen Experten geprüft worden und dabei gleichzeitig bezahlbar und frei anpassbar.