Im Rahmen der Planung digitaler Online-Geschäftsmodelle (bspw. SaaS-, Abo- oder App-Modelle), hat sich neben der Berechnung allgemeiner Kennzahlen die Ermittlung spezifischer Metriken etabliert. Dazu zählen u.a. die monatlich wiederkehrenden Umsätze (Monthly Recurring Revenue = MRR). Was sich dahinter verbirgt, worin der Unterschied zwischen Auftragseingang, Umsatz und Cashflow liegt und wie diese Aspekte betriebswirtschaftlich korrekt im Rahmen einer Finanzplanung abgebildet werden können, erläutert dieser Beitrag.

Ausgangssituation

In einem ersten Beitrag zum Thema Online-Geschäftsmodelle wurde erläutert, wie sich eine flexible Nutzer- bzw. Absatzplanung für einen derartigen Business Case erstellen lässt. Dabei wurden als Eingabeparameter zahlreiche, praxisrelevante Variablen wie Churn- bzw. Retention-Rates, Fremium-Angebote, Upselling-Produkte sowie unterschiedlich lange Vertragslaufzeiten und verschiedene Zahlungsmodalitäten berücksichtigt.

Falls Sie diesen Beitrag noch nicht gelesen haben, finden Sie diesen hier.

Hat man auf diese Weise die Anzahl der Kunden für die einzelnen Produkte bzw. Dienstleistungen für jeden Zeitpunkt (Monat) geplant, so lassen sich bei entsprechender Bepreisung der Leistungen Planumsätze ableiten. Werden dann noch eine konkrete Vertragslänge und spezifische Zahlungsmodalitäten für die Kunden bzw. Leistungen festgelegt, lassen sich daraus die monatlich wiederkehrenden Umsätze sowie der zugehörige Cashflow (= Liquiditätswirkungen) ermitteln und bilanziell abbilden.

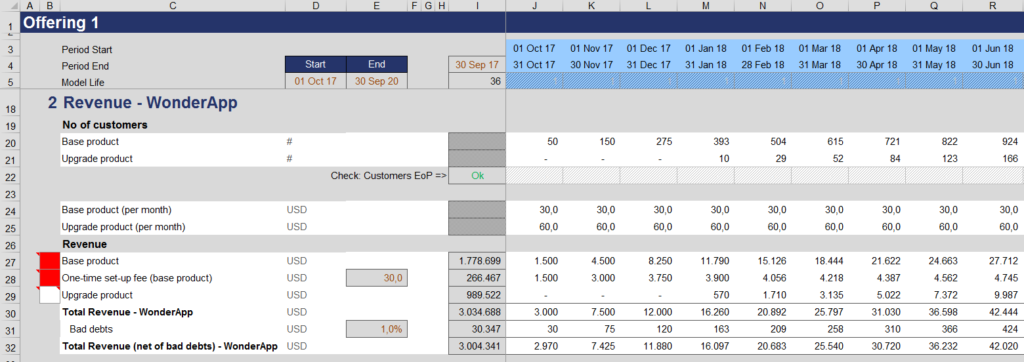

Auf Basis Nutzer-/Userzahlen den Umsatz ermitteln

Dieser Schritt ist auf Basis der in Teil 1 bereits ermittelten Nutzer- bzw. Absatzzahlen einfach zu gehen. Mit den in unserem Beispiel unterstellten Preisen von USD 30 für das Basis-Produkt und USD 60 für das höherwertige Upgrade- bzw. Premium-Produkt, ergeben sich die jeweiligen Monatsumsätze durch einfache Multiplikation von Menge (Zeilen 20 und 21) und Preis (Zeilen 24 und 25 => siehe Screenshot).

Lassen Sie sich dabei nicht vom Umsatz i.H.v. USD 570 in Zelle M29 verwirren. Ein Blick in die zugehörige Excel-Datei (am Ende dieses Artikels erhalten Sie einen Hinweis, wo Sie diese kostenlos downloaden können) zeigt, dass im Januar 2018 tatsächlich 9,5 (nicht 10) User das Upgrade-Produkt nutzen. Die Nachkommastellen sind nicht eingeblendet, was leicht nachgeholt werden kann, Excel rechnet dennoch im Hintergrund richtig.

Hinweis: Alle Screenshots in diesem Beitrag und auch die Umsetzung mit Excel stammen aus unserem Produkt Excel-Financial-Model (Digital Economy). Mehr Informationen zu den Features und Möglichkeiten dieses Planungstools finden Sie hier auf unserer Webseite.

Erlöse aus einer einmaligen Set-up Fee (oder aber Umsätze aus einmaligem, initialem Hardwareverkauf etc.) können bei Bedarf zusätzlich berücksichtigt werden (siehe Zeile 28). Wichtig hierbei ist, dass nur auf die Neukunden verlinkt wird (Zeile 12, nicht im Screenshot sichtbar). Ansonsten würde jeder Bestands- bzw. Vertragskunde jeden Monat erneut diese Kosten tragen müssen und sie wären nicht einmalig sondern regelmäßig wiederkehrend.

Schließlich lassen sich bei Bedarf auch noch Forderungsausfälle (bad debts) in Abzug bringen (siehe Zeile 31). Wir erhalten dann für jeden Monat den Gesamtumsatz für das betrachtete Produkt, hier die WonderApp.

Monthly Recurring Revenue

Um zu verstehen, warum genau diese Kennzahl wichtig und aussagekräftig ist, wollen wir den Monthly Recurring Revenue (= MRR) zunächst vom Auftragseingang abgrenzen.

In unserem Beispiel beträgt die gewählte Vertragslänge aus Kundensicht ein Quartal (= 3 Monate). Bei einem monatlichen Preis i.H.v. USD 30 für das Basis-Produkt bedeutet dies, dass mit jedem Neukunden ein Auftragseingang i.H.v. USD 90 (3 x 30 USD) verbucht werden kann. Dies ist zwar eine interessante Information, wichtiger aber ist der monatlich wiederkehrende Umsatz.

Unter dem MRR versteht man die Summe aller vertraglich vereinbarten, wiederkehrenden Umsätze auf einen Monat bezogen (ohne Einmalzahlungen (wie bspw. Set-up Gebühren) und ohne einmalige Discounts/Rabatte). In unserem Beispiel wären das die besagten USD 30.

Die Aussagekraft dieser Kennzahl ist höher, weil die zeitlich unregelmäßigen und schwankenden Auftragseingangszahlen geglättet werden und damit gute (da regelmäßige) Prognosewerte für die kommenden Monate vorliegen.

Die allgemeine Berechnungsformel lautet:

MRR = Umsatz pro Vertrag / Vertragslaufzeit in Monaten

Demnach ist bei unterschiedlichen Vertragsmodellen/-längen eine separate Berechnung erforderlich. Anschließend können die einzelnen Monatswerte zu einem „Gesamt-MRR“ addiert werden. Der MRR zeigt auch, ob bzw. wie der Umsatz im Verhältnis zur steigenden Nutzer-/Kundenzahl wächst.

Von den Umsätzen zur Liquidität

Dass Umsatz und Liquiditätseingang (bzw. Cashflow) i.d.R. stark voneinander abweichen, zeigt ein simples Beispiel. Unterstellen wir z.B. ein Halbjahresmodell zu einem Preis von EUR 10 pro Monat mit einer quartalsweisen, vorschüssigen Zahlungsvereinbarung. Ein Kunde der dann im Januar abschließt, führt in diesem Monat zu einem Auftragseingang i.H.v. EUR 60 (6 Monate x 10 EUR), der monatlich wiederkehrende Umsatz (MRR) während der Vertragslaufzeit beträgt EUR 10 und die Zahlungen kommen lediglich zweimal (im Januar und im April) und betragen jeweils EUR 30.

Damit trotz dieser betragsmäßigen Unterschiede in den einzelnen Monaten die integrierte Finanzplanung korrekt bleibt, sind in der Bilanz entsprechende (erhaltene) Anzahlungen oder Forderungen aus Lieferung und Leistungen (LuL) zu berücksichtigen, je nachdem, ob die Kundenzahlung vorschüssig oder nachschüssig erfolgt.

Fall 1: Vorschüssige Zahlung

Zahlung bei Vertragsabschluss

Diesen Fall findet man überwiegend in der Praxis, da auf diese Weise bereits bei Vertragsschluss dem Unternehmen Liquidität zufließt und somit etwaige Kundengewinnungskosten (CAC) nicht noch länger vorfinanziert werden müssen. In diesem Fall sind erhaltene Anzahlungen in der Bilanz auszuweisen. Dabei handelt es sich um eine (kurzfristige) Verbindlichkeit (=> Passivposition), da das Unternehmen ja bereits Zahlungen erhalten hat, aber einen Teil der Leistung noch schuldet.

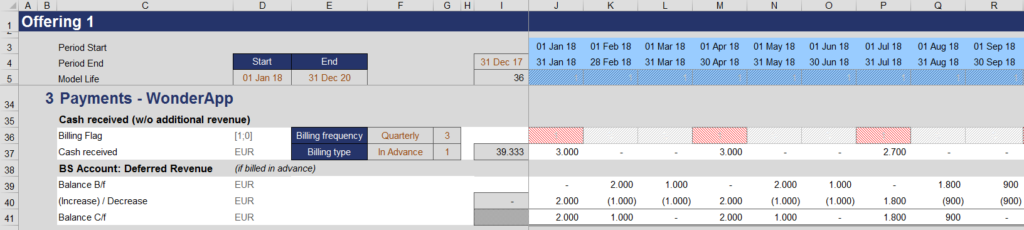

Der folgende Screenshot zeigt die Ermittlung dieser Bilanzposition unter der vereinfachten Annahme, es werden nur in Monat 1 (Januar 2018) 100 Kunden gewonnen.

Diese 100 Kunden (Auftragseingang EUR 6.000) führen gemäß unserer Annahmen zu einem Liquiditätszufluss i.H.v. 3.000 EUR im Januar und nochmals 3.000 EUR im April (Zeile 37 Spalten J und M im Screenshot).

Da der MRR in diesem Fall EUR 1.000 beträgt sind im Januar die Zahlungen der beiden Monate Februar und März als erhaltene Anzahlung zu erfassen (=>Deferred Revenue). Im Folgemonat Februar wird diese Position dann um EUR 1.000 reduziert, da ein Teil der bereits erhaltenen Anzahlung zu Umsatz wird (allerdings nicht mehr liquiditätswirksam im Feb., da bereits erhalten). Ende März, nach einer weiteren Reduktion um EUR 1.000, ist das Bilanzkonto dann wieder auf Null. Im Folgemonat wiederholt sich das Ganze. Allerdings erhalten wir wegen einer unterstellten Churn Rate i.H.v. 10% nur noch ein Auftragseingang i.H.v. EUR 5.400 und damit zwei Zahlungseingänge i.H.v. EUR 2.700 (siehe Screenshot, 2. Zahlungseingang nicht mehr sichtbar).

Sofern weitere Neukunden im zweiten Planmonat (hier Feb.) gewonnen werden, wird die Sache schnell unübersichtlich und es muss im Excel-Modell eine Kohorten-Analyse bzw. -berechnung durchgeführt werden (nicht im Beispielmodell enthalten).

Fall 2: Nachschüssige Zahlung

Zahlung am Vertragsende

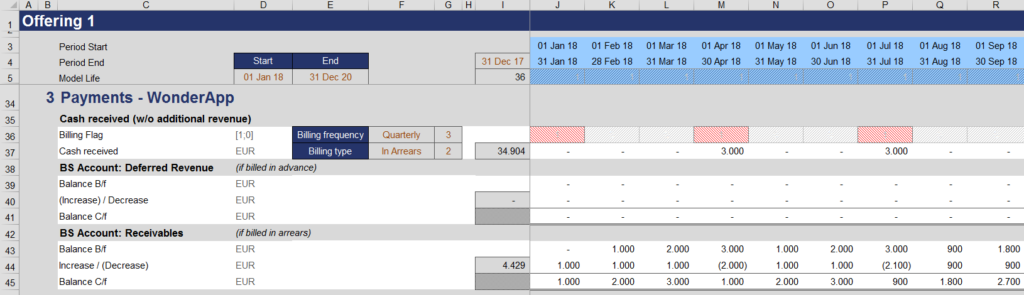

Dieser in der Praxis selten vorkommende Fall soll aus didaktischen Gründen dennoch kurz vorgestellt werden. Sofern im obigen Beispiel lediglich die Zahlungsweise von vorschüssig auf nachschüssig geändert wird, bei ansonsten gleichen Annahmen, ergibt sich das folgende Bild (siehe Screenshot).

In diesem Fall kommt die erste Einzahlung erst im April. Davor sind Forderungen gegenüber den Kunden in der Bilanz zu verbuchen (=> Aktivposition). Diese erhöhen sich jeden Monat um EUR 1.000 (siehe Zeile 44), bis dann im April die kompletten EUR 3.000 aus dem Vormonat abgebaut aber gleichzeitig wieder EUR 1.000 wegen der zweiten Vertragshälfte aufgebaut werden. Somit beträgt der Veränderungssaldo im April -2.000 EUR und der Endbestand auf dem Bilanzkonto Forderungen wieder EUR 1.000 (Zelle M45).

Fazit & Wichtige Kennzahlen

Es sollte nunmehr klar geworden sein, dass die drei Größen Auftragseingang, Umsatz und Cashflow in Planungsszenarien, nicht nur bei Online-Geschäftsmodellen, klar zu unterscheiden sind, da Sie in den seltensten Fällen betragsmäßig identisch sind.

Aus Unternehmenssicht scheint dabei die Liquidität am wichtigsten, hilft diese doch etwaige hohe Kundenakquisitionskosten (CAC) zumindest teilweise zu refinanzieren. Aus Investorensicht und zur Vertriebseffizienzanalyse ist der MRR die zentrale Kennzahl, da die monatlich wiederkehrenden Umsätze aufgrund ihrer Glättung gut als Prognosewerte für die Zukunft genutzt werden können.

Es gibt darüber hinaus selbstverständlich noch viele weitere wichtige Kennzahlen im Bereich Digitaler Geschäftsmodelle (es wird empfohlen z.B. nach dem Begriff „SaaS Metrics“ zu googeln). Dazu zählen u.a. die Customer Acquisition Costs (CAC), der Customer Lifetime Value (CLTV) oder die CLTV:CAC Ratio. Diese sollen und können an dieser Stelle nicht weiter vertieft werden, sind aber ebenfalls Bestandteil des Tools Excel-Financial-Model (Digital Economy), welches in unserem Online-Shop erworben werden kann.

Wie üblich haben wir auch zu diesem Tutorial eine entsprechende Excel-Datei vorbereitet, die wir ihnen gerne kostenlos zur Verfügung stellen. Die Datei entspricht der aus dem ersten Teil und muss nicht erneut heruntergeladen werden (sofern bereits vorliegend).