Für viele Bauherren bzw. Investoren ist die schnelle Abschreibung eines Mietobjekts ein Argument, ein Investment zu tätigen. Mit der Verabschiedung des Wachstumschancengesetzes hat sich jetzt nochmal einiges verändert. So wurde die bestehende Sonder-AfA verbessert und eine degressive Abschreibungsmöglichkeit ergänzt. Es gibt nun insgesamt 4 verschiedene Möglichkeiten die auf das Gebäude entfallenden Anschaffungs-/ Herstellungskosten abzuschreiben und so die steuerpflichtigen Vermietungseinkünfte zu reduzieren. Alle Details, ein AfA-Rechner und Beispiele dazu in diesem Überblicksbeitrag.

Vier verschiedene Abschreibungsvarianten im Mietwohnungsneubau

Das Thema Abschreibungen (bzw. AfA = Absetzung für Abnutzung) war bei Immobilien noch nie ganz einfach. Wir können davon ein Lied singen, bieten wir doch mit unserem „Excel-Finanzplan-Tool Immobilien“ eine Kalkulationsvorlage für Investoren und Bauherren, welche von Anfang an die verschiedenen gesetzlich zulässigen AfA-Varianten unterstützt. Neben der standardmäßigen linearen AfA gibt es grundsätzlich die Option einer Sonder-AfA sowie Denkmalabschreibungen.

Mit der endgültigen Verabschiedung des Wachstumschancengesetzes („Gesetz zur Stärkung von Wachstumschancen, Investitionen und Innovation sowie Steuervereinfachung und Steuerfairness“ oder WCG) am 22. März 2024 ist es jetzt aber noch unübersichtlicher geworden. Für den Mietwohnungsneubau besteht nunmehr auch die Möglichkeit der degressiven Gebäudeabschreibung, so dass grundsätzlich zwischen folgenden Methoden gewählt werden kann:

- Lineare Abschreibung

- Sonderabschreibung kombiniert mit linearer Abschreibung

- Degressive Abschreibung

- Degressive Abschreibung kombiniert mit Sonderabschreibungen

Um die Sache noch komplexer und unübersichtlicher zu machen, besteht bei der degressiven AfA darüberhinaus die Möglichkeit, nach einigen Jahren zur linearen Abschreibung zu wechseln.

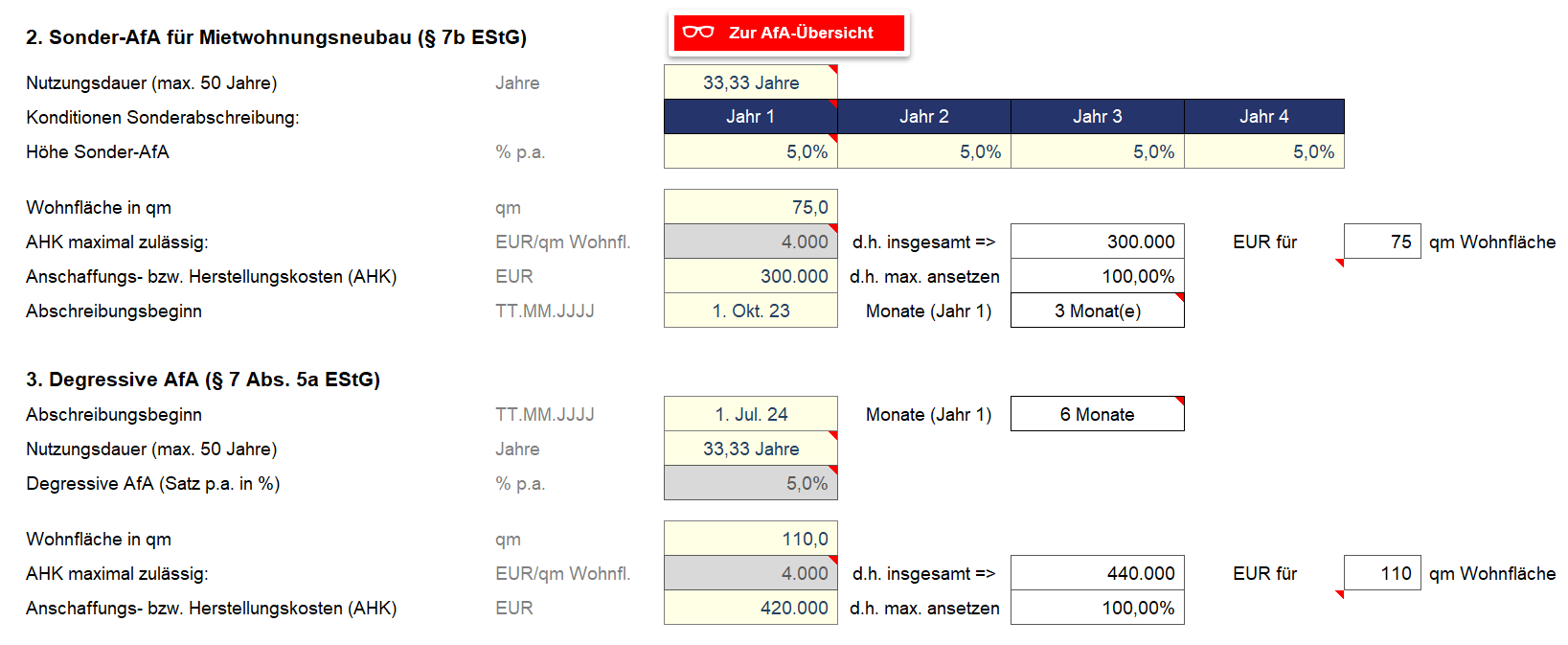

Erst kürzlich haben wir mit dem „AfA-Rechner für Immobilien“ eine einfach zu bedienende Excel-Vorlage veröffentlicht, welche alle hier erläuterten Abschreibungsmethoden enthält und mit der auch alle Beispiele aus diesem Beitrag erstellt wurden (vgl. Abb. 1). Im Folgenden stellen wir ihnen die verschiedenen AfA-Varianten im Detail vor und erläutern auch deren Anwendungsvoraussetzungen.

Ad 1 - Lineare Gebäudeabschreibung

Hierbei handelt es sich wohl um die älteste und unattraktivste Abschreibungsvariante. Bei einem Immobilien-Investment richtet sich die Abschreibung für das Wohngebäude bislang grundsätzlich nach § 7 Abs. 4 S. 1 Nr. 2 EStG. Das gilt sowohl für Immobilien die sich im Privat- wie auch im Betriebsvermögen befinden. Nach dieser Vorschrift ist lediglich eine lineare AfA zulässig, wobei sich die Höhe bzw. der Prozentsatz nach dem Jahr der Fertigstellung richtet (= typisierte feste Prozentsätze). Bei Fertigstellung

- nach dem 31.12.2022 beträgt die AfA => 3,0% pro Jahr (= 33,33 Jahre),

- vor dem 01.01.2023 und nach dem 31.12.1924 => 2,0% pro Jahr (= 50 Jahre) und,

- vor dem 01.01.1925 => 2,5% pro Jahr (= 40 Jahre)

der auf das Gebäude entfallenden Anschaffungs- bzw. Herstellungskosten (= AHK). Dabei sind die Abschreibungen im Jahr der Anschaffung bzw. Herstellung pro rata temporis, also zeitanteilig, zu berechnen. D.h. bei einem Erwerb bspw. im Oktober 2024 ist eine Abschreibung für das Jahr 2024 folglich nur zu einem Viertel (= 3/12) des Jahreswertes zulässig.

Kürzere tatsächliche Nutzungsdauer

Ist die tatsächliche Nutzungsdauer bei einem Gebäude kürzer als die sich aus der Anwendung des AfA-Satzes ergebende Nutzungsdauer, kann – in begründeten Ausnahmefällen (nachzuweisen z.B. durch ein entsprechendes Sachverständigengutachten) – anstelle der AfA nach § 7 Absatz 4 Satz 1 EStG die der tatsächlichen Nutzungsdauer entsprechende AfA vorgenommen werden (§ 7 Absatz 4 Satz 2 EStG). Den Steuerpflichtigen steht insoweit die Option zu, die Abschreibung nach der tatsächlichen Nutzungsdauer statt nach typisierten festen AfA-Sätzen vorzunehmen.

Ad 2 - Sonderabschreibung in Kombination mit linearer Abschreibung

Was ist die Sonderabschreibung für den Mietwohnungsneubau und wie hoch ist diese

Im Jahr 2019 wurde mit § 7b EStG die Möglichkeit eingeführt, neben der linearen Abschreibung zusätzlich auch Sonderabschreibungen geltend zu machen. Diese AfA-Möglichkeit ist mit dem WCG nochmals verbessert worden. Danach können für die Anschaffung oder Herstellung neuer Wohnungen im Jahr der Anschaffung bzw. Herstellung und in den folgenden drei Jahren Sonderabschreibungen von bis zu 5,0% pro Jahr geltend gemacht werden, insgesamt also maximal 20,0%.

Die Maximalhöhe der Sonder-AfA muss nicht ausgenutzt werden. Vermieter können die Abschreibung auch nur für ein, zwei oder drei Jahre nutzen. Zudem steht es ihnen frei, weniger als fünf Prozent pro Jahr abzuschreiben. Wird die jährliche maximale Sonderabschreibungsbetrag nicht vollständig ausgeschöpft, erhöht dies den verbleibenden Restwert, der dann ab dem fünften Jahr über die Restnutzungsdauer der Immobilie linear abgeschrieben werden kann. D.h. nach dem Wegfall der Möglichkeit zur Vornahme von Sonderabschreibungen muss die lineare Abschreibung neu berechnet werden (vgl. § 7a Abs. 9 EStG).

Anders als bei der linearen AfA handelt es sich bei der Sonderabschreibung für den Mietwohnungsneubau um eine sogenannte Jahresabschreibung. Der Betrag der Sonderabschreibung muss deshalb im ersten Jahr nicht zeitanteilig auf die verbleibenden Monate aufgeteilt werden, sondern gilt immer für das gesamte Jahr (auch wenn bspw. erst im Oktober angeschafft bzw. hergestellt wird).

Die Sonderabschreibung und die „reguläre“ Gebäudeabschreibung gemäß § 7 Abs. 4 EStG können kombiniert angewendet werden. Natürlich dürfen insgesamt (über die Nutzungsdauer des Gebäudes gesehen) maximal 100 Prozent der Herstellungs- bzw. Anschaffungskosten abgeschrieben werden (nicht etwa 120% (reguläre Abschreibung + 20% Sonderabschreibung). Wie unser Beispiel 1 weiter unten zeigt, führen die Sonderabschreibungen lediglich dazu, dass in den ersten Jahren deutlich höhere Abschreibungen geltend gemacht werden können.

Voraussetzungen der Sonderabschreibung für den Mietwohnungsneubau

Eine Wohnung gilt für Zwecke des § 7b EStG als „neu“, wenn sie entweder von ihnen hergestellt oder von ihnen bis zum Ende des Jahres der Fertigstellung angeschafft wurde. Die Wohnung dient Wohnzwecken, wenn sie im Jahr der Anschaffung oder Herstellung und in den folgenden neun Jahren der entgeltlichen Überlassung an Dritte dient. Nicht begünstigt sind Wohnungen, in denen Personen nur vorübergehend beherbergt werden (bspw. Ferienwohnungen).

Der Zeitpunkt des Bauantrages bzw. der Bauanzeige ist eine weitere Voraussetzung für die Sonder-AfA. Dabei wurden die ursprünglichen Zeiträume mit dem WCG nochmals geändert bzw. verlängert (siehe Tabelle unten). Allerdings gilt für den Zeitraum „nach dem 31.12.2022 und vor dem 01.10.2029“, dass das Gebäude, in dem sich die Wohnung befindet, die Kriterien eines „Effizienzhaus 40“ mit Nachhaltigkeitsklasse erfüllen muss (durch „Qualitätssiegel Nachhaltiges Gebäude“ (QNG) nachzuweisen).

Datum Bauantrag bzw. Bauanzeige | Sonderabschreibung nach § 7b EstG möglich? | Effizienzhaus 40 zwingend? |

| Vor 01.09.2018 | Nein | Nein |

| Nach 31.08.2018 und vor 01.01.2022 | Ja | Nein |

| Nach 31.12.2021 und vor 01.01.2023 | Nein | Nein |

| Nach 31.12.2022 und vor 01.10.2029 | Ja | Ja |

| Nach 30.09.2029 | Nein | Nein |

Als weitere Voraussetzung für die Nutzung der Sonderabschreibung gibt es verschiedene Herstellungs- bzw. Anschaffungskostengrenzwerte je qm Wohnfläche. Dabei dürfen die AHK die folgenden Höchstwerte nicht übersteigen:

a.) Bauantrag nach dem 31.08.2018 und vor dem 01.01.2022 gestellt: 3.000 Euro/qm

b.) Bauantrag nach dem 31.12.2022 und vor dem 01.10.2029 gestellt: 5.200 Euro/qm

Diese Höchstwerte (= Baukostenobergrenze) dürfen aber nicht mit der Bemessungsgrundlage für die Sonder-AfA verwechselt werden. Die Ermittlung der Beträge für die Sonder-AfA erfolgt nicht zwingend auf Basis der gesamten für das Gebäude bzw. die Wohnung aufgewendeten AHK, sondern es gibt eine Deckelung auf je qm Wohnfläche (= Förderhöchstgrenze):

a.) Bauantrag nach dem 31.08.2018 und vor dem 01.01.2022 gestellt: 2.000 Euro/qm

b.) Bauantrag nach dem 31.12.2022 und vor dem 01.10.2029 gestellt: 4.000 Euro/qm

Insbesondere der letzte Wert wurde durch das WCG nochmal von vorher 2.500 Euro/qm erheblich angehoben.

WICHTIG: Die Deckelung kann in der Praxis dazu führen, dass sich für die Sonder-AfA und für die lineare (oder auch degressive) Abschreibung nach § 7 Abs. 4 bzw. 5a EStG eine unterschiedliche AfA-Bemessungsgrundlage ergibt.

Beispiel 1: Sonderabschreibung für den Mietwohnungsneubau

Annahmen: Der Bauantrag wird am 10.02.2023 gestellt und die Fertigstellung erfolgt am 01.07.2023. Die Baukosten (Herstellungskosten des Gebäudeteils) betragen je qm Wohnfläche 5.000 Euro bzw. für die 60 qm Wohnfläche insgesamt 300.000 Euro.

Lösung: Um die Sonder-AfA in Anspruch nehmen zu können, muss das Gebäude zwingend den Standard „Effizienzhaus 40“ erfüllen, da der Bauantrag nach dem 31.12.2022 gestellt wurde. Auch die Baukostenobergrenze (5.200 Euro je qm Wohnfläche) wird mit 5.000 Euro eingehalten. Wegen der Förderhöchstgrenze von 4.000 Euro pro qm Wohnfläche erfolgt allerdings eine Deckelung der Bemessungsgrundlage für die Sonder-AfA auf 240.000 EUR (60 qm x 4.000 Euro). D.h. es gibt unterschiedliche Bemessungsgrundlagen für die lineare AfA (300.000 Euro) und die Sonder-AfA (240.000 Euro).

Abb. 2 zeigt die Abschreibungen und Wertentwicklung über die gesamte Nutzungsdauer von 33,33 Jahren.

Hinweise zur Ermittlung der AfA: Lineare Abschreibung zunächst 9.000 Euro p.a. (= 300.000 Euro * 3% (wg. Nutzungsdauer 33,33 Jahre)). Wegen der Fertigstellung erst zum 1.7. ist im ersten Jahr der Jahresbetrag lediglich zeitanteilig (6/12 bzw. zu 50%) zu berücksichtigen. Die zusätzliche Sonder-AfA wird mit 5% p.a. in den ersten 4 Jahren maximal genutzt. Da es sich um eine Jahresabschreibung handelt wird diese nicht zeitanteilig, sondern mit dem vollen Jahresbetrag i.H.v. 12.000 Euro (240.000 Euro * 5%) berücksichtigt. Nach dem Auslaufen des Begünstigungszeitraums der Sonder-Afa, also ab Jahr 5 erfolgt eine Neuberechnung der linearen AfA: Restwert zu diesem Zeitpunkt: 220.500 Euro; Restlaufzeit zu diesem Zeitpunkt: 29,33 Jahre. Daraus ergibt sich der neue jährliche Abschreibungsbetrag i.H.v. 7.517 Euro (220.500/29,33). Da im Jahr 34 nur noch 1/3 der Jahresabschreibung anzusetzen ist, ergeben sich dort die 2.506 Euro bis zur Vollabschreibung.

Ad 3 - Degressive Gebäudeabschreibung

Die befristete Wiedereinführung einer degressiven AfA für den Wohnungsneubau gehört ebenfalls zum WCG (vgl. Neufassung von § 7 Abs. 5a EStG), so dass zukünftig ein weiteres Wahlrecht besteht. Entweder schreibt man die Immobilie mit den bekannten Prozentsätzen linear ab, oder man votiert für die degressive AfA.

Bei der degressiven AfA können im ersten Jahr 5,0% der auf das Gebäude entfallenden Anschaffungs- bzw. Herstellungskosten abgeschrieben werden (§ 7 Abs. 5a S. 4 EStG). In den Folgejahren bleibt dieser Prozentsatz identisch, allerdings ist die Bemessungsgrundlage dann jeweils der noch nicht abgeschriebene Restwert des Gebäudes. Somit reduziert sich der Abschreibungsbetrag von Jahr zu Jahr, worauf die Bezeichnung degressiv zurückzuführen ist.

Genau wie bei der linearen Gebäude-AfA darf die degressive Gebäudeabschreibung im Jahr der Anschaffung bzw. Herstellung nur pro rata temporis (zeitanteilig) angesetzt werden.

Voraussetzungen für die Anwendung der degressiven Abschreibung

Die neue degressive Abschreibung ist an 3 Anwendungsvoraussetzungen geknüpft. Die Immobilie bzw. das Gebäude muss:

- Wohnzwecken dienen,

- sich in einem Mitgliedstaat des EWR (= EU zzgl. Island, Lichtenstein u. Norwegen) befinden und

- vom Eigentümer hergestellt oder bis zum Ende des Jahres der Fertigstellung angeschafft worden sein.

Der letzte Punkt wird dabei weiter zeitlich eingeschränkt in dem gefordert ist, dass die Herstellung nach dem 30.09.2023 und vor dem 01.10.2029 begonnen haben muss bzw. die Anschaffung aufgrund eines nach dem 30.09.2023 und vor dem 01.10.2029 rechtswirksam abgeschlossenen Vertrags erfolgt sein muss.

Als Beginn der Herstellung ist erstmals nicht der Bauantrag das entscheidende Kriterium, sondern der angezeigte Baubeginn.

Unerheblich für die degressive AfA ist, ob die Immobilie dem Betriebs- oder Privatvermögen zuzuordnen ist. Das Wahlrecht zwischen der linearen und der degressiven Abschreibung steht sowohl privaten Vermietern mit Einkünften im Sinne des § 21 EStG, als auch Gewerbetreibenden, Freiberuflern oder Land- und Forstwirten zu, welche innerhalb ihres Betriebsvermögens eine begünstigte Immobilie besitzen und zu Wohnzwecken vermieten.

Zu beachten ist allerdings, dass ein Gebäude mehrere Nutzungen umfassen kann (eigenbetrieblich, fremdbetrieblich, eigene Wohnzwecke und fremde Wohnzwecke => vgl. R 4.2 Abs. 4 EStR) und jede Nutzung ein gesondertes Wirtschaftsgut darstellt. Daraus folgt, dass die Voraussetzungen für die Anwendung der degressiven AfA jeweils gesondert zu prüfen sind.

Wechsel von degressiver nach linearer AfA möglich – aber nicht umgekehrt

Aufgrund der oben erläuterten Funktionsweise von degressiven Abschreibungen mit jährlich abnehmenden Abschreibungsbeträgen ist nach einigen Jahren der degressive Abschreibungsbetrag geringer als die normalerweise geltende lineare Abschreibung. Erfolgt zu diesem Zeitpukt kein Wechsel zur linearen Abschreibung, was gem. § 7 Abs. 5a S. 7 EstG erlaubt ist, ergibt sich für das letzte Jahr der Abschreibung ein hoher abzugsfähiger Restwert, was zu starken Schwankungen bzgl. der Steuerlast führen kann. Darüber hinaus kann in dem Zeitraum in dem die degressive AfA angewendet wird, keine Abschreibung für außergewöhnliche technische oder wirtschaftliche Abnutzung geltend gemacht werden.

Beim Wechsel zur linearen Abschreibung gilt für die weiteren Abschreibungsbeträge das gleiche Prinzip wie weiter oben bei der Sonder-AfA erläutert. D.h. die weitere Abschreibung bemisst sich nach dem noch nicht abgeschriebenen Restwert des Gebäudes zum Zeitpunkt des Wechsels. Dieser wird dann auf die noch verbleibende Restnutzungsdauer linear verteilt. Um die Restnutzungsdauer zu erhalten, wird die durch § 7 Abs. 4 EStG typisierend unterstellte Nutzungsdauer um die bereits erfolgte Nutzungszeit reduziert. Es ist aber auch zulässig, eine geringere tatsächliche Restnutzungsdauer nachzuweisen (§ 7 Abs. 4 S. 2 EStG), z.B. durch ein entsprechendes Gutachten. Die tatsächliche Restnutzungsdauer kann den Abschreibungszeitraum einer Immobilie verkürzen und somit zu einem höheren AfA-Satz und attraktiven Steuervorteilen führen.

Wird zunächst für eine Immobilie bzw. Gebäude die lineare AfA gewählt, ist ein späterer Wechsel zur degressiven Abschreibung nicht möglich. Es gibt somit die 3 zulässige Varianten: komplett linear, komplett degressiv oder einige Jahre degressiv mit anschließendem Wechsel zur linearen Abschreibung.

Ad 4 - Degressive Gebäudeabschreibung in Kombination mit Sonderabschreibung

Um besonders hohe Abschreibungen in den ersten Jahren zu erzielen, lässt sich die neue degressive Abschreibung auch in Kombination mit der weiter oben erläuterten und in § 7b EStG verankerten Sonderabschreibung (bis zu 5,0% p.a. in den ersten vier Jahren) nutzen.

Wie unser Beispiel 2 weiter unten zeigt, kann man mit dieser Kombination die Immobilie während der ersten vier Jahre um mehr als 37% abschreiben. Beabsichtigen Sie bspw. eine gewinnbringende Veräußerung nach 10 Jahren (steuerfrei gem. § 23 EstG Abs. 1 Nr. 1), eignet sich diese Abschreibungskombination (degressiv + Sonder-AfA) gut zur „kurzfristigen“ Verluststeigerung. Das Beispiel 2 zeigt, dass zu diesem Zeitpunkt bereits mehr als die Hälfte 53,8%) der Immobilie abgeschrieben ist.

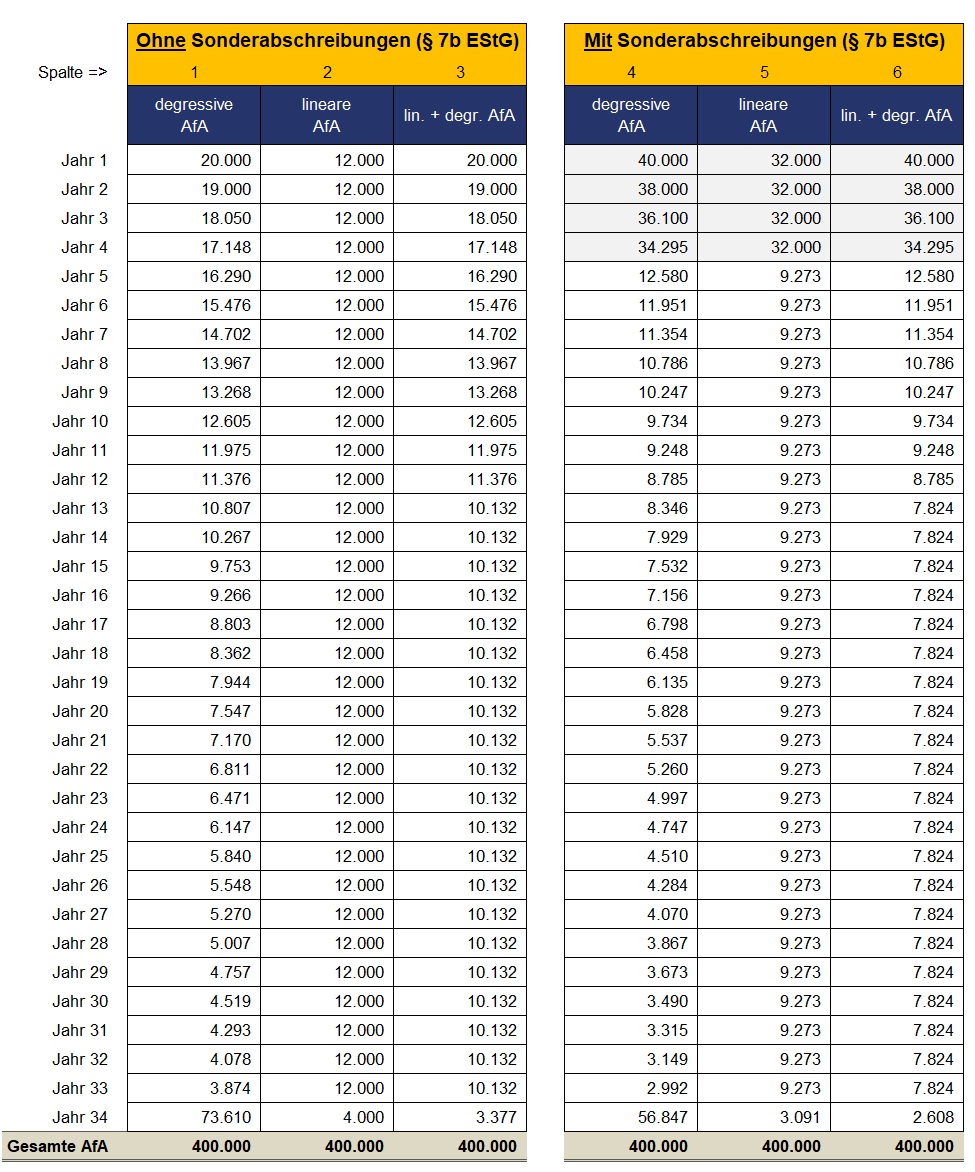

Beispiel 2: Vergleich der verschiedenen AfA-Varianten ohne und mit Sonderabschreibung

Annahmen: Gebäude mit AHK i.H.v. 400.000 Euro. Die Immobilie ist linear mit drei Prozent abzuschreiben (§ 7 Abs. 4 Nr. 2 Buchst. a) EstG). Alternativ kann aber auch degressiv mit jährlich 5% abgeschrieben werden (§ 7 Abs. 5a EstG) oder erst degressiv und dann linear. Die Voraussetzungen für Sonderabschreibungen nach § 7b EStG liegen vor.

Abb. 3 zeigt die Abschreibungen der unterschielichen Varianten über die gesamte Nutzungsdauer von 33,33 Jahren.

Hinweise zu den Ergebnissen: Der Wechsel von degressiver zu linearer AfA erfolgt in Jahr 13. Bei der Kombination von linearer AfA und Sonder-AfA (Spalte 5) muss ab Jahr 5 die lineare AfA neu berechnet werden (Restwert: 400.000 – 128.000 => 272.000 Euro durch Restlaufzeit 29,33 Jahre => 9.273 Euro p.a.). Gleiches gilt für die Kombi aus degressiv mit Wechsel auf linear und zusätzlichen Sonder-AfA (Spalte 6). Hier beträgt der Restwert Ende Jahr 12 insg. 166.920 Euro und die Restlaufzeit noch 21,33 Jahre, womit sich eine neue lineare AfA i.H.v. 7.824 Euro p.a. ergibt. Die hohen Abschreibungen der in Spalte 6 dargestellten Kombi führt dazu, dass nach 4 Jahren bereits 37,1%, nach 10 Jahren bereits 53,8% der gesamten AHK i.H.v. 400.000 Euro abgeschrieben sind.

Fazit und Empfehlung Excel-AfA-Tool

Immobilieninvestoren im Mietwohnungsneubau haben mit Verabschiedung des WCG die Qual der Wahl zwischen vielen verschiedenen Abschreibungsvarianten und können durch eine geschickte Auswahl grundsätzlich ihre Renditeaussichten beeinflussen. Dabei ist im Vorfeld aber genau zu prüfen, ob im individuellen Fall ein bestimmtes Abschreibungsverfahren überhaupt angewendet werden darf. Der Beitrag hat aufgezeigt, dass jeweils zahlreiche Voraussetzungen erfüllt sein müssen (bspw. zeitliche Restriktionen, Förder- und Bemessungshöchstgrenzen, Verwendungsvorgaben oder auch Energiestandards bzw. Effizienzvorgaben)

Unabhängig von den Anwendungsvoraussetzungen wird vielfach gefragt, welches die beste Variante ist. Die Antwort lautet: „Es kommt drauf an“, nämlich auf die individuelle Situation bzw. Ziele des jeweiligen Investors.

Um nur einige Überlegenungen anzureißen:

- Möglichst hohe Abschreibungen in den ersten Jahren können dann hilfreich sein, wenn beabsichtigt wird, die Immobilie bereits nach einigen Jahren wieder gewinnbringend zu veräußern.

- Bei einem langfristigen Investitionshorizont spielen ggf. bei Privatinvestoren die persönliche Situation bzw. weitere Einkünfte in der Zukunft eine entscheidende Rolle.

- Steht bspw. der Ruhestand bevor, so dass sich die Einkünfte (und damit die Steuerlast) verringern, kann es Sinn machen, möglichst hohe Abschreibungen in den ersten Jahren zu wählen, um noch vor dem Ruhestand ein Maximum an Steuerersparnis zu generieren.

- Werden hingegen für die Zukunft steigende Einkünfte erwartet (höherer Grenzsteuersatz), dann bieten sich eher konstante lineare Abschreibung an. Auf diese Weise fällt mehr Abschreibungsvolumen in die zukünftigen Jahre, wodurch dann die Steuerentlastung in diesen Jahren höher ausfällt.

Wir hoffen, dieser Beitrag hat ihnen einen hilfreichen Überblick über die zahlreichen Abschreibungsmöglichkeiten im Mietwohnungsneubau geliefert. Um die individuellen Vor- und Nachteile zu erkennen ist es hilfreich, das eigene Investitionsvorhaben mit einem geeigneten Berechnungstool vollständig durchzuplanen (z.B. mit dem „Excel-Finanzplan-Tool Immobilien“).

Möchten Sie lediglich die Abschreibungen berechnen und verstehen, wie sich diese bei den unterschiedlichen Methoden über die gesamte Nutzungsdauer entwickeln und auf die Rendite auswirken, hilft unsere Excel-Vorlage „AfA-Rechner für Immobilien“. Mit diesem Tool lassen sich die folgenden Abschreibungsvarianten einfach berechnen:

- Lineare Abschreibung mit und ohne Sonder-AfA (§ 7b EStG)

- Degressive AfA (§ 7 Abs. 5a EStG) und zwar

- mit Wechsel zu linearer AfA und mit Sonderabschreibung

- ohne Wechsel zu linearer AfA aber mit Sonderabschreibung

- mit Wechsel zu linearer AfA aber ohne Sonderabschreibung

- ohne Wechsel zu linearer AfA und ohne Sonderabschreibung

- Denkmalabschreibungen (§ 7h, 7i EstG bzw. §10 f EStG)

Umfassendes Excel-Planungstool für Immobilien

Das »Excel-Finanzplan-Tool Immobilien« erlaubt die Planung und Analyse kompletter Immobilien-Investitionen (Kauf, Modernisierung, Neubau). Neben der Möglichkeit verschiedene Projektphasen planen zu können, lassen sich detailliert alle Investitionen, Miet- und sonstige Einnahmen sowie Ausgaben objektbezogen erfassen. Auf Basis dieser Daten wird der jeweilige Kapitalbedarf ermittelt und unter Einbeziehung verschiedenster Finanzierungskonzepte werden automatisch zentrale Rendite- und Finanzierungskennzahlen ausgegeben.

Mehr Infos sowie eine kostenlose Testversion auf der EFT Immobilien Webseite

HINWEIS:

Die Fimovi GmbH bietet keine Steuerberatung an. Aufgrund der ständigen Gesetzesänderungen, der Vielzahl von Richtlinien und Verordnungen und sich ständig wandelnder Rechtsprechung zu steuerlichen Sachverhalten, kann keine Haftung für die Gültigkeit der dargestellten Informationen übernommen werden. Die dargestellten Informationen und rechtlichen Hinweise ersetzen keine steuerliche Beratung.