Beim Erstellen von Cashflow Modellen kommt es wegen gegenseitigen Abhängigkeiten häufiger zu so genannten Zirkelbezügen bzw. Zirkelverweisen. Bekannte Beispiele sind die Berechnung von Zinsen auf Cash-Guthaben, Kontokorrentzinsen oder die Zinsermittlung und Berücksichtigung im Fall einer Finanzierung über Darlehen. Bei einem Zirkelbezug hängt die Berechnung einer Formel direkt oder indirekt vom Ergebnis der Zelle ab, in welcher sich die Formel befindet, so dass eine normale Berechnung nicht möglich ist.

Hinweis: Eine Hinweisbox (Aufforderung zur Durchführung einer Zielwertsuche) lässt sich einfach mit einer Wenn-Funktion in Kombination mit einem benutzerdefinierten Zahlenformat für die Textmeldung hinzufügen (siehe auch Excel-Datei).

Zwar hat man auf diese Weise das Zirkularitätsproblem beseitigt, allerdings muss bei jeder Veränderung der Startliquidität die Zielwertsuche erneut manuell ausgeführt werden. Dies lässt sich zwar grundsätzlich mit einem einfachen VBA-Makro bequem lösen (hier nicht dargestellt), allerdings gibt es noch eine elegantere Lösung, die auf die Verwendung von häufig nicht gewünschten Makros in der Datei verzichtet.

Hinweis: Eine Hinweisbox (Aufforderung zur Durchführung einer Zielwertsuche) lässt sich einfach mit einer Wenn-Funktion in Kombination mit einem benutzerdefinierten Zahlenformat für die Textmeldung hinzufügen (siehe auch Excel-Datei).

Zwar hat man auf diese Weise das Zirkularitätsproblem beseitigt, allerdings muss bei jeder Veränderung der Startliquidität die Zielwertsuche erneut manuell ausgeführt werden. Dies lässt sich zwar grundsätzlich mit einem einfachen VBA-Makro bequem lösen (hier nicht dargestellt), allerdings gibt es noch eine elegantere Lösung, die auf die Verwendung von häufig nicht gewünschten Makros in der Datei verzichtet.

Problematik

Im hier vorgestellten Beispiel wird zur Vermeidung einer liquiditätsmäßigen Unterdeckung am Periodenende ein Darlehen (z.B. ein Kontokorrentkredit) genutzt. Die darauf zu zahlenden Zinsen wirken aber ebenfalls negativ auf die Cash-Position, so dass das Darlehen erhöht werden muss um eine negative Cash-Bilanz zu vermeiden, wodurch sich aber wiederum die Zinszahlungen erhöhen etc. Um Zirkelverweise in Excel zu finden und zu untersuchen wird man in der Registerkarte „Formeln“ in der Gruppe „Formelüberwachung“ unter „Fehlerüberprüfung“ fündig. Allein diese Einordnung zeigt, dass Zirkelverweise als „Fehler“ zu betrachten sind und schon deshalb in professionellen Excel-basierten Finanzmodellen möglichst zu vermeiden sind. Ein Zirkelbezug in einer Zelle kann die Empfänger und Nutzer ihres Finanzmodells verwirren, indem ein unerwartetes Ergebnis in der Zelle angezeigt wird, und führt darüber hinaus möglicherweise zur Anzeige einer Warnmeldung. Soll ein Finanzmodell sogar auditiert werden, ist ein Zirkelbezug in aller Regel nicht tragbar. Im Folgenden zeigen wir ihnen verschiedene Strategien und Alternativen, um Zirkelbezugsproblematiken zu umgehen und dennoch zum gewünschten Ergebnis zu gelangen. Die zugehörige Excel-Datei können Sie wie üblich am Ende dieses Blogbeitrages kostenlos anfordern.3 Verschiedene Lösungsmöglichkeiten für Zirkelbezüge

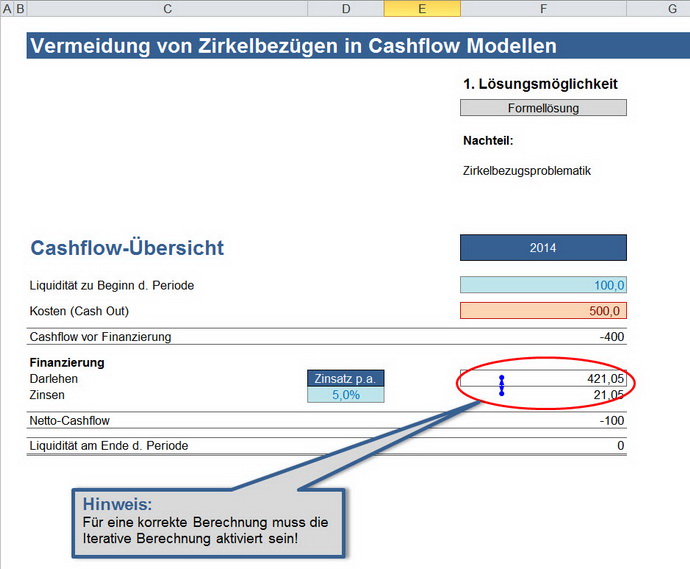

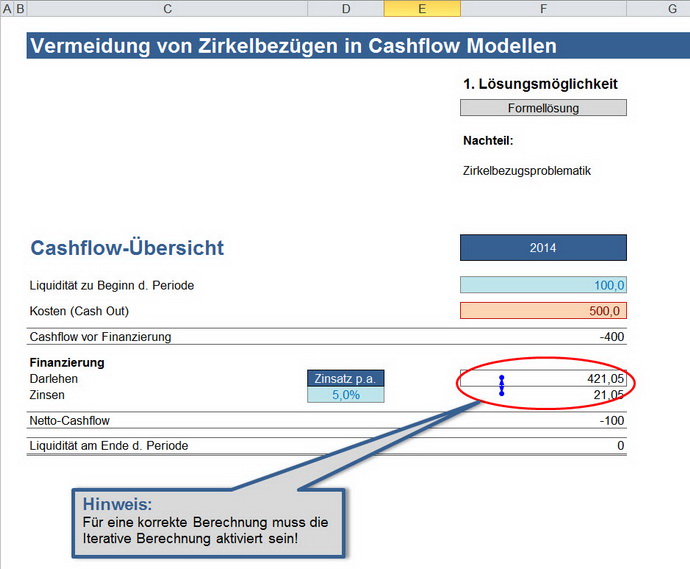

1. Iterative Berechnung

Standardmäßig gibt Excel in einer Zelle „0“ zurück, wenn ein Zirkelbezug angetroffen wird und in der Zelle zuvor kein Wert vorhanden ist. Eine Lösungsmöglichkeit besteht darin, Excel alle involvierten Zellen iterativ berechnen zu lassen. Dazu muss diese Berechnungsoption aktiviert sein. Dies lässt sich im Register „Datei“ => „Optionen“ => „Formeln“ => „Iterative Berechnung aktivieren“ prüfen bzw. einstellen (siehe Bild 1). Nach Aktivierung bekommen Sie zwar in der Regel korrekte Näherungswerte, als Dauerlösung ist diese Vorgehensweise aber nicht empfehlenswert, insbesondere da möglicherweise andere Nutzer der Datei die Iterationsoption nicht aktiviert haben und durch eine Zirkelbezugswarnung verunsichert werden könnten.

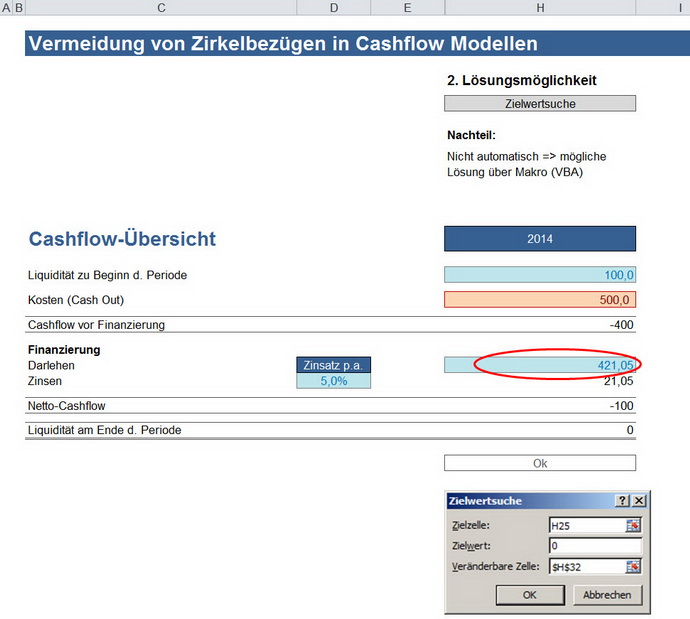

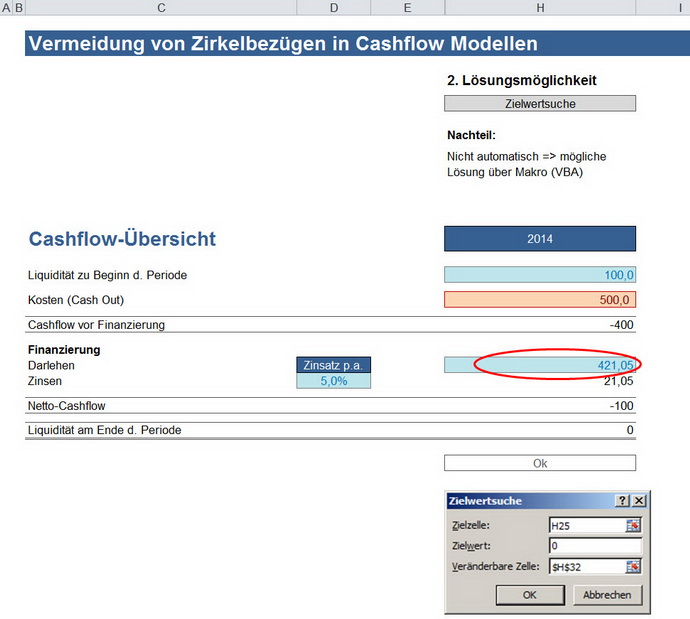

2. Zielwertsuche

Ein alternativer zweiter Lösungsansatz besteht in der Verwendung der Zielwertsuche von Excel. Dazu wird die Zelle mit der Darlehensberechnung in eine Inputzelle umgewandelt und auf diese Weise die Zirkularität entfernt. Nach Festlegung der Startliquidität berechnet Excel die Darlehenshöhe per Zielwertsuche. Die Funktion findet sich in der Registerkarte „Daten“ in der Gruppe „Datentools“ unter „Was-wäre-wenn-Analyse“ => „Zielwertsuche“. In der Eingabemaske wird als Zielzelle die Liquidität am Ende der Periode eingegeben (H25). Diese soll Null sein (es sind auch andere positive Werte einstellbar). Die veränderbare Zelle ist die Eingabezelle (H32) für die Darlehenshöhe (siehe Bild unten). Hinweis: Eine Hinweisbox (Aufforderung zur Durchführung einer Zielwertsuche) lässt sich einfach mit einer Wenn-Funktion in Kombination mit einem benutzerdefinierten Zahlenformat für die Textmeldung hinzufügen (siehe auch Excel-Datei).

Zwar hat man auf diese Weise das Zirkularitätsproblem beseitigt, allerdings muss bei jeder Veränderung der Startliquidität die Zielwertsuche erneut manuell ausgeführt werden. Dies lässt sich zwar grundsätzlich mit einem einfachen VBA-Makro bequem lösen (hier nicht dargestellt), allerdings gibt es noch eine elegantere Lösung, die auf die Verwendung von häufig nicht gewünschten Makros in der Datei verzichtet.

Hinweis: Eine Hinweisbox (Aufforderung zur Durchführung einer Zielwertsuche) lässt sich einfach mit einer Wenn-Funktion in Kombination mit einem benutzerdefinierten Zahlenformat für die Textmeldung hinzufügen (siehe auch Excel-Datei).

Zwar hat man auf diese Weise das Zirkularitätsproblem beseitigt, allerdings muss bei jeder Veränderung der Startliquidität die Zielwertsuche erneut manuell ausgeführt werden. Dies lässt sich zwar grundsätzlich mit einem einfachen VBA-Makro bequem lösen (hier nicht dargestellt), allerdings gibt es noch eine elegantere Lösung, die auf die Verwendung von häufig nicht gewünschten Makros in der Datei verzichtet.

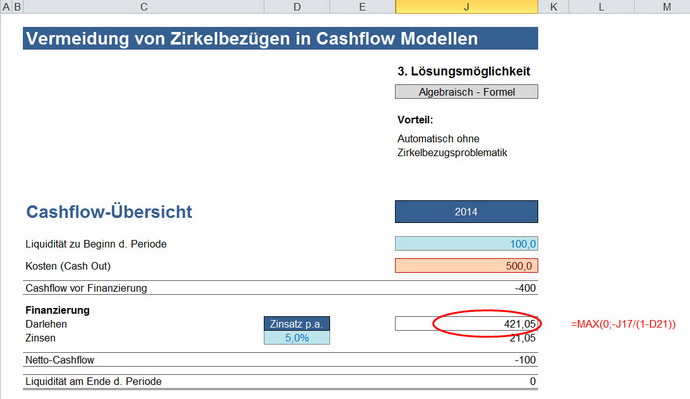

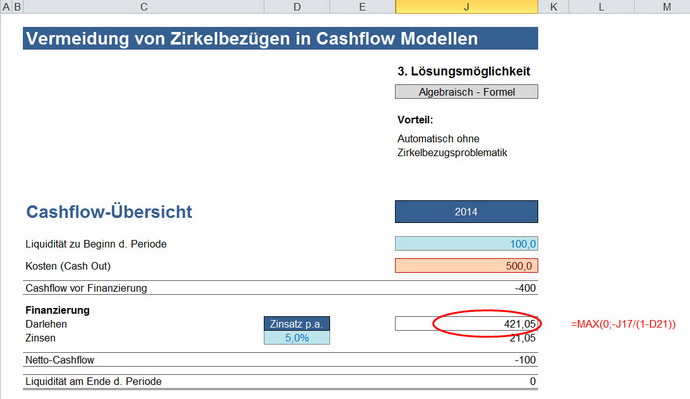

3. Empfohlene algebraische Lösung

Die dritte Lösungsmöglichkeit löst das Problem algebraisch, vermeidet auf diese Weise die aufgezeigten Einschränkungen der ersten beiden Lösungsansätze und wird deshalb empfohlen. Es sei:CFvF = Cashflow vor Finanzierung D = Darlehenshöhe Zi = Zinsen r = Zinssatz

Dann lassen sich für eine Zielliquidität von Null folgende zwei Gleichungen aufstellen:- D – Zi = -CFvF

- Zi = D * r

D – Zi = -CFvF D = -CFvF + Zi D = -CFvF + D * r -r * D + D = -CFvF (1-r) * D = -CFvF D = -CFvF / (1-r)

Wir können nun den Darlehensbetrag per Formel berechnen ohne auf die Zinsen rückgreifen zu müssen und vermeiden so einen Zirkelbezug bzw. die Verwendung der Zielwertsuche oder Makros. Hinweis: Die oben abgeleitete Formel zur Darlehensberechnung wurde im Excel-Download-Beispiel so modifiziert, dass der Wert nicht negativ werden kann. Dies ist sinnvoll, da ein Kontokorrentdarlehen nicht erforderlich ist, sofern zu Beginn genügend Liquidität vorhanden ist (siehe Screenshot unten).