Reisekostenabrechnung 2024

Mit erstaunlicher Regelmäßigkeit ändern sich jährlich die geltenden gesetzlichen Pauschalbeträge für zahlreiche Reiseländer. Außerdem existieren wegen der zahlreichen Kombinationsmöglichkeiten von Reise- bzw. Abwesenheitszeiten, Zielorten und auch wegen der vorgeschriebenen Kürzungen beim Verpflegungsmehraufwand für erhaltene Mahlzeiten viele Fragen und Spezialfälle. Aus diesem Grund lohnt es sich (insbesondere zum Jahresbeginn) dem Thema ein wenig Zeit zu widmen, um auf dem aktuellen Stand zu sein bzw. zu bleiben. Da wir seit vielen Jahren unser Excel-Premium-Tool „Reisekostenabrechnung“ anbieten, beschäftigen wir uns regelmäßig mit dem aktuellen Reisekostenrecht. In diesem umfassenden Beitrag finden Sie alle wichtigen Informationen zum Thema Reisekosten 2024. Zusätzlich können Sie am Ende des Beitrages unser Excel-Reisekosten-Formular 2024 kostenlos herunterladen. Die hier zusammengestellten Neuerungen und aktuelle Regelungen 2024 aus dem Reisekostenrecht haben wir nach bestem Wissen und Gewissen recherchiert. Dennoch erhebt dieser Beitrag keinen Anspruch auf Vollständigkeit (alle Seminaranbieter werden es uns danken) und die Informationen sind wie die Lottozahlen ohne Gewähr.Inhaltsverzeichnis

Reisekosten Definition – Was gehört dazu?

Definition Reisekosten

Unter dem Sammelbegriff „Reisekosten“ werden 1. Fahrtkosten, 2. Übernachtungskosten, 3. Verpflegungsmehraufwendungen und 4. Reisenebenkosten zusammengefasst, die entstehen, soweit ein Arbeitnehmer oder ein Unternehmer, bedingt durch seine berufliche Tätigkeit, außerhalb seiner Wohnung und seiner ersten festen Tätigkeitsstätte tätig wird (vgl. R 9.4 Abs. 1 LStR).

Was gilt als Geschäfts- bzw. Dienstreise?

Bevor wir uns den vier Bereichen der obigen Definition zuwenden, stellt sich noch die Frage, was im deutschen Reisekostenrecht eine „Auswärtstätigkeit“ ist und was als „erste feste Tätigkeitsstätte“ gilt.

Auswärtstätigkeit

Eine Auswärtstätigkeit ist nicht davon abhängig, dass eine Mindestentfernung oder eine Mindestabwesenheit von der ersten festen Tätigkeitstätte und/oder Wohnung vorliegt. Lediglich beim Verpflegungsmehraufwand·sind Mindestabwesenheitszeiten für den Grund und die Höhe erforderlich. Die Abwesenheit ist dabei auf Wohnung und erste feste Tätigkeitsstätte zu prüfen.

Erste feste Tätigkeitsstätte

Der Gesetzgeber definiert die erste feste Tätigkeitsstätte als ortsfeste betriebliche Einrichtung des Arbeitgebers, eines verbundenen Unternehmens oder eines vom Arbeitgeber bestimmten Dritten, dem der Arbeitnehmer dauerhaft zugeordnet ist.

Warum überhaupt Reisekostenabrechnungen erstellen

Damit Arbeitnehmern die Reisekosten lohnsteuerfrei erstattet werden können bzw. damit Unternehmer/Unternehmen ihre Reisekosten steuerlich geltend machen können, muss dem Finanzamt nachgewiesen werden, dass es sich um eine Dienstreise gehandelt hat. Aus diesen Gründen erstellen Unternehmen bzw. deren Arbeitnehmer Reisekostenabrechnungen, in denen alle Kosten aufgestellt und die entsprechenden Belege und Quittungen hinterlegt werden.

Welche Aufzeichnungs- und Bescheinigungspflichten gilt es zu beachten?

Die Erstattung von Reisekosten darf der Arbeitgeber nur steuerfrei vornehmen, wenn der Arbeitnehmer ihm Unterlagen vorlegt, aus denen hervorgeht, dass die Voraussetzungen für die Steuerfreiheit erfüllt sind. Dies geschieht durch die Reisekostenabrechnung des Arbeitnehmers, die folgende Angaben enthalten muss:

- Anlass der Reise,

- Dauer der Reise,

- Reiseweg und Reiseziel,

- Anzahl der Übernachtungen,

- Fahrtstrecke sowie

- genutztes Reisemittel (priv. Kfz, Firmenwagen, öffentliche Verkehrsmittel etc.)

Sofern die tatsächlich entstandenen Reisekosten erstattet werden sollen, sind die entsprechenden Belege als Nachweis beizufügen. Nachweise können bspw. in Form von Fahrtenbüchern, Fahrkarten, Flugscheinen, Hotelrechnungen etc. erbracht werden.

Welche Fristen gelten für die Reisekostenabrechnung?

In vielen Blog-Artikeln liest man, dass die gesetzlich vorgeschriebene Verjährungsfrist drei Jahre beträgt. Das bedeutet, dass ein Mitarbeiter drei Jahre ab dem Datum der angefallenen Kosten Zeit hat, diese einzureichen. ABER: Das stimmt nur eingeschränkt!

Diese Regelungen gelten hinsichtlich der richtigen Verjährungsfrist:

- Grundsatz: Die Verjährungsfrist (noch) nicht eingereichter Reisekostenabrechnungen regelt § 195 BGB. Dort wird eine Verjährungsfrist von drei Jahren für die Einreichung verausgabter Kosten während Geschäftsreisen festgelegt.

- ABER: Werden Fristen für die Einreichung von Reisekostenabrechnungen durch den Arbeitsvertrag geregelt oder ist der Hinweis auf eine geltende Reisekostenrichtlinie des Unternehmens Bestandteil des Arbeitsvertrags, dann sind die Verjährungsfristen des Arbeitgebers einzuhalten.

- Das bedeutet: Ist beispielsweise eine Verjährungsfrist von sechs Monaten schriftlich geregelt, muss diese eingehalten werden. Wer ältere Belege erstattet bekommen möchte, hat Pech gehabt. Das BGB hebelt mit § 195 die Regelung des Arbeitsvertrags bzw. der unternehmensinternen Reisekostenrichtlinie nicht aus.

- Einschränkung: Nur wenn die vom Arbeitgeber vorgegebene Verjährungsfrist drei Monate unterschreitet, ist sie nicht rechtskräftig. In diesem Fall greift das BGB und auch bereits verjährte Reisekostenabrechnungen können noch bei der Buchhaltung bzw. Finanzabteilung eingereicht werden.

Aus Unternehmenssicht ist es daher ratsam, der firmeninternen Reiserichtlinie eine angemessene Verjährungsfrist über angefallene Reisekosten hinzuzufügen. Zum einen ermutigt oftmals erst eine Befristung die Mitarbeiter ihre Reisekosten zeitnah abzurechnen. Zum anderen lässt sich auf diese Weise in der Buchhaltung eine zeitgerechte Verarbeitung sicherstellen und so unerwartete (nachlaufende) Auswirkungen auf den Cashflow des Unternehmens vermeiden.

Welche Reisekosten können geltend gemacht werden?

Bei den Unternehmen tauchen Reisekosten als Betriebsausgaben in der Einnahmen-Überschuss-Rechnung (EÜR) oder der Gewinn- und Verlustrechnung auf und mindern den Gewinn bzw. die Steuerlast. Außerdem kann auch ein Vorsteuerabzug durchgeführt werden.

Wie in unserer Eingangsdefinition der Reisekosten erläutert, sind die folgenden vier Kostenarten relevant:

- Fahrtkosten

- Übernachtungskosten

- Verpflegungsmehraufwendungen (VMA)

- Reisenebenkosten

Bevor Sie fragen: Diese Kosten sind im Rahmen der Reisekostenabrechnung grundsätzlich nicht erstattungsfähig:

- Bußgelder (Schwarzfahren, Blitzer, Falschparken etc.)

- Minibar im Hotel, Pay-TV, Sauna, Massagen etc.

- Kosten für zusätzliches Gepäck (z.B. Koffer)

1. Fahrtkosten

Fahrtkosten, die anlässlich einer beruflich veranlassten Auswärtstätigkeit entstehen, können in Hohe der tatsächlichen Aufwendungen erstattet bzw. geltend gemacht werden (R 9.5 Abs. 1 LStR).

Die Bemessungsgrundlage bei Fahrtkosten sind immer die tatsächlich zurückgelegten Strecken.

Zur tatsachlich zurückgelegten Strecke gehören auch Umweg-Fahrten wegen Verkehrssperrungen, Umfahrungen wegen Stau, Parkplatzsuche oder Mitnahme von Mitfahrern.

Hierunter fallen alle Fahrten zwischen

- der Wohnung des Arbeitnehmers und der auswärtigen Tätigkeitsstätte,

- der Wohnung des Arbeitnehmers und der Unterkunft am Ort der auswärtigen Tätigkeitsstätte,

- der auswärtigen Unterkunft und der auswärtigen Tätigkeitsstätte,

- der ersten festen Tätigkeitsstätte und der auswärtigen Tätigkeitsstätte,

- mehreren auswärtigen Tätigkeitsstätten.

Höhe der steuerfreien Fahrtkostenerstattungen

Die entstandenen Fahrtkosten werden grundsätzlich nur bis zur Höhe der tatsächlich entstandenen Aufwendungen steuerfrei erstattet (entsprechende Nachweise, Tickets bzw. Belege vorausgesetzt). Lediglich bei der Benutzung eines privaten Fahrzeugs können pauschale Kilometersätze angesetzt werden (R 9.5 Abs. 1 Satz 5 LStR).

Erstattung der Kosten bei Fahrten mit dem privaten Pkw

Sofern ein Arbeitnehmer seinen privaten Pkw für die beruflich begründete Auswärtstätigkeit nutzt, sind folgende Erstattungsmöglichkeiten zulässig:

a) Erstattung eines Teilbetrags der Gesamtkosten (R 9.5 Abs. 1 Satz 3 LStR)

b) Erstattung nach dem individuell ermittelten Kilometer-Kostensatz (R 9.5 Abs. 1 Satz 4 LStR)

c) Erstattung des gesetzlich festgesetzten Pauschbetrags je Kilometer (R 9.5 Abs. 1 Satz 5 LStR)

Bei den Optionen a) und b) werden zunächst (relativ aufwendig) die Gesamtkosten für den genutzten Pkw für ein Kalenderjahr ermittelt. Danach werden der beruflich genutzte und der private Anteil der Kfz-Nutzung ermittelt. Die Gesamtkosten werden dann zu den beruflichen Fahrten ins Verhältnis gesetzt. Wir werden diese eher selten genutzten Erstattungsvarianten hier nicht vertiefen.

Bei der Option c), die den Regelfall bei der Erstattung der beruflich verursachten Fahrtkosten darstellt und auch in unserem Excel-Tool „Reisekostenabrechnung“ implementiert ist, erfolgt die Abgeltung pauschal durch vom Gesetzgeber festgelegte Kilometersätze.

Statt der tatsächlichen Aufwendungen kann dabei aus Vereinfachungsgründen je nach Art des benutzten Verkehrsmittels (z.B. Pkw oder Motorrad) ein pauschaler Kilometersatz für das jeweils benutzte Beförderungsmittel angesetzt werden.

Kilometerpauschale für jeden gefahrenen Kilometer

0,30 € => Bei Benutzung eines Kraftwagens (z.B. Pkw)

0,20 € => Für jedes andere motorbetriebene Fahrzeug (z.B. Motorrad, Motorroller, Moped, Mofa oder auch Elektrofahrrad)

Hinweise

- Eine Prüfung bzw. Ermittlung der tatsächlichen Kilometerkosten ist bei Wahl dieser Abrechnungsmethode nicht erforderlich.

- Sog. „Mitnahmepauschalen“ sind nicht mehr steuerfrei (sondern – falls gezahlt – steuerpflichtiger Arbeitslohn). Dies waren mal 0,02 Euro pro km und mitgenommener Person.

- Die pauschalen Kilometersätze sind nur bei Benutzung eines im Privatvermögen befindlichen Fahrzeugs ansetzbar (nicht, wenn das Kfz bspw. von einem Dritten zur Verfügung gestellt wird).

Entfernungspauschale für Fahrten zwischen Wohnung und Arbeitsstätte

Bei dieser häufig auch als Pendlerpauschale bezeichneten Erstattung hat es mit dem Steuerentlastungsgesetz 2022 Änderungen gegeben.

Als Ausgleich für Fernpendler wurde ursprünglich durch das Klimaschutzgesetz 2030 die Entfernungspauschale nach § 9 Abs. 1 Satz 3 Nr. 4 EStG für die Veranlagungszeiträume 2021 bis 2026 (= befristeter Übergangszeitraum) angehoben. Danach bleibt die Pauschale bis zum 20. Kilometer unverändert bei 0,30 Euro; ab dem 21. Kilometer erhöht sich die Pauschale.

Das Steuerentlastungsgesetz 2022 (Bundesrats-Drucksache 205/22) sieht eine weitere Änderung bzgl. der Entfernungspauschale vor. Demnach gilt für die Jahre 2022 (also rückwirkend) bis 2026 ab dem 21. Entfernungskilometer eine Pauschale von 0,38 Euro (bisher 35 Cent). Für die ersten 20 Kilometer gilt bei langen Strecken weiterhin die normale Entfernungspauschale von 30 Cent. Welches Verkehrsmittel die Pendler benutzen spielt keine Rolle.

Hinweis: Eine Anhebung des Kilometersatzes bei den Reisekosten ist im Unterschied zur Pendlerpauschale für den arbeitstäglichen Weg zur ersten Tätigkeitsstätte nicht vorgesehen. Insoweit ergeben sich hinsichtlich der Höhe der als Reisekosten abzugsfähigen bzw. steuerfrei ersetzbaren Fahrtkosten keine Änderungen. Die Pendlerpauschale kann der Arbeitnehmer vielmehr im Rahmen seiner Einkommensteuererklärung als Werbungskosten steuerlich geltend machen.

2. Übernachtungskosten

Übernachtungskosten im Inland

Ohne Belege bzw. Einzelnachweis können die Übernachtungskosten im Inland mit einem Pauschbetrag i.H.v. aktuell 20 Euro pro Tag bzw. Nacht steuerfrei erstattet werden, wenn der Arbeitnehmer die Unterkunft nicht vom Arbeitgeber oder aufgrund seines Dienstverhältnisses von einem Dritten unentgeltlich oder teilentgeltlich erhalten hat (R 9.7 Abs. 3 LStR).

Alternativ können die Übernachtungskosten vom Arbeitgeber auch in der nachgewiesenen Höhe (inkl. Umsatzsteuer) steuerfrei ersetzt werden. Dabei gibt es keine steuerlich relevanten Höchstbeträge, allerdings sind Belege erforderlich und die Angemessenheit ist zu prüfen.

Übernachtungskosten im Ausland

Bei Übernachtungen im Ausland dürfen die Übernachtungskosten ohne Einzelnachweis der tatsächlichen Aufwendungen mit Pauschbeträgen angesetzt werden. Dazu gilt die vom BMF veröffentlichte Länderübersicht über die Pauschbeträge für Verpflegungsmehraufwendungen und Übernachtungskosten, die mehr als 226 Länder umfasst und in der Regel jährlich aktualisiert wird.

Das aktuelle BMF-Schreiben haben wir ihnen als PDF zusammen mit unserem kostenlosen Excel-Reisekosten-Formular bereitgestellt. Am Ende dieses Beitrages können Sie beide Dateien kostenlos herunterladen.

Alternativ können Sie die Liste mit allen gesetzlichen Pauschbeträgen für 2024 hier direkt von der Webseite beim Bundesministerium der Finanzen downloaden.

Wann besteht ein Anspruch auf die Übernachtungspauschale?

Grundsätzlich besteht laut BMF-Schreiben steuerlich weiterhin die Möglichkeit den Arbeitnehmern ein Wahlrecht zwischen Pauschale oder Erstattung nach Beleg zu ermöglichen. Allerdings kann der Arbeitgeber dies arbeitsrechtlich einschränken und bspw. nur die Abrechnung nach Belegen arbeitsvertraglich oder in Form von Reisekostenrichtlinien festlegen.

Sollte der Arbeitgeber allerdings seinen Reisenden beide Möglichkeiten zugestehen, müssen für die Gewährung der Pauschalen gewisse Voraussetzungen erfüllt sein. So regelt R 9.7 Abs. 3 LStR, dass die Pauschbeträge dann nicht steuerfrei erstattet werden dürfen, wenn dem Arbeitnehmer die Unterkunft vom Arbeitgeber oder auf Grund seines Dienstverhältnisses von einem Dritten unentgeltlich oder teilweise unentgeltlich zur Verfügung gestellt wurde. Weiterhin ist auch für Übernachtungen in einem Fahrzeug die steuerfreie Zahlung der Pauschbeträge nicht zulässig.

Zeitliche Begrenzung der Übernachtungskosten

Beruflich veranlasste Unterkunftskosten während einer Tätigkeit an einer Tätigkeitsstätte, die nicht die erste Tätigkeitsstätte ist, sind maximal für einen Zeitraum von 48 Monaten unbeschränkt als Werbungskosten abziehbar.

D.h., dass nach 48 Monaten max. 1.000 Euro steuerfrei an die Arbeitnehmer erstattet werden können. Dies gilt auch für Hotelübernachtungen. Alle Erstattungsbeträge die darüber hinausgehen sind steuerpflichtiger Arbeitslohn.

3. Verpflegungsmehraufwand

Verpflegungsmehraufwand bei Inlandsreisen

Für Verpflegung während einer Auswärtstätigkeit können generell nur Pauschbeträge geltend gemacht werden (§ 4 Abs. 5 Satz 1 Nr. 5 EStG, § 9 Abs. 5 EStG). Es ist nicht möglich, Verpflegungsausgaben einzeln nachzuweisen und dadurch höhere Beträge abzusetzen.

Um den Bereich der Verpflegungsmehraufwendungen zu vereinfachen, wurde vom Gesetzgeber eine zweistufige Staffelung eingeführt. Dabei wurde auf einen Teil Mindestabwesenheitszeiten verzichtet und die Berechnung der Dreimonatsfrist vereinfacht.

Maßgebend für die Höhe der Verpflegungspauschbeträge ist die Dauer der Abwesenheit. Der Bundesrat hat am 22.03.2024 (endlich) dem Wachstumschancengesetz zugestimmt. Der Verpflegungsmehraufwand für berufliche oder betriebliche Auswärtstätigkeiten im Inland sollte sich durch das Wachstumschancengesetz ursprünglich minimal erhöhen (auf 16 bzw. 32 Euro). Diese geplante Gesetzesänderung wurde aber vom Vermittlungsausschuss blockiert und nicht umgesetzt.

Folgende Verpflegungspauschalen gelten deshalb weiterhin:

- 28 Euro für jeden Kalendertag, an dem der Arbeitnehmer 24 Stunden von seiner Wohnung abwesend ist,

- jeweils 14 Euro für den An- und Abreisetag, wenn der Arbeitnehmer an diesem, einem anschließenden oder vorhergehenden Tag außerhalb seiner Wohnung übernachtet,

- 14 Euro für den Kalendertag, an dem der Arbeitnehmer ohne Übernachtung außerhalb seiner Wohnung mehr als 8 Stunden von seiner Wohnung und der ersten Tätigkeitsstätte abwesend ist.

Die sog. Mitternachtsregelung (2 Kalendertage ohne Übernachtung) bleibt unverändert bestehen. Die zutreffende Verpflegungspauschale bestimmt sich bei Kalendertag übergreifenden Arbeiten bzw. Dienstreisen nicht nach dem einzelnen Kalendertag, sondern durch Zusammenrechnen der Abwesenheitszeiten an beiden Tagen.

Verpflegungsmehraufwand bei Auslandsreisen

Auch bei den Verpflegungsmehraufwendungen im Ausland gibt es jeweils zwei Pauschalen, eine mit einer Mindestabwesenheit von mehr als 8 Stunden und eine mit einer Mindestabwesenheit von mindestens 24 Stunden. Die länderspezifische Höhe der Auslandstagegelder wird, wie auch die Übernachtungspauschalen, jedes Jahr im Dezember vom Bundesministerium für Finanzen für das Folgejahr bekannt gegeben.

Das aktuelle BMF-Schreiben haben wir ihnen als PDF zusammen mit unserem kostenlosen Excel-Reisekosten-Formular bereitgestellt. Am Ende dieses Beitrages können Sie beide Dateien kostenlos herunterladen.

Dabei sind die folgenden Besonderheiten zu beachten:

- Für die in der Bekanntmachung nicht erfassten Länder ist der für Luxemburg geltende Pauschbetrag maßgebend, für nicht erfasste Übersee- und Außengebiete eines Landes ist der für das Mutterland geltende Pauschbetrag maßgebend.

- Bei Reisen vom Inland in das Ausland bestimmt sich der Pauschbetrag nach dem Ort, den der Steuerpflichtige vor 24 Uhr Ortszeit erreicht hat.

- Für eintägige Reisen in das Ausland und für Rückreisetage aus dem Ausland in das Inland ist der Pauschbetrag des letzten Tätigkeitsortes im Ausland maßgebend.

- Bei Schiffsreisen ist das für Luxemburg geltende Tagegeld maßgebend.

Verpflegungsmehraufwand bei Flugreisen

Insbesondere bei längeren, mehrtägigen beruflich veranlassten Flugreisen bestehen häufig Unklarheiten, welcher Verpflegungsmehraufwand anzusetzen ist. Hier eine Übersicht der geltenden Reisekostenregelungen:

- Bei eintägigen Flugreisen wird die Pauschale des Ziellandes für diesen Tag angesetzt. Dabei gilt, dass ein Zielland erreicht ist, sobald das Flugzeug gelandet ist. Etwaige Zwischenstopps werden nicht berücksichtigt.

- Bei einer zweitägigen Flugreise (d.h. der Flug geht über Nacht) ist für den ersten Tag die Anreisepauschale des Abfluglandes (da das Zielland am ersten Tag noch nicht erreicht wurde) und für den zweiten Tag die volle Pauschale der Zieldestination anzusetzen (da eine 24-stündige Abwesenheit vorliegt und das Land der Auswärtstätigkeit erreicht wurde.

- Bei Flugreisen, die mehr als zwei Kalendertage dauern (z.B. wg. Zeitverschiebungen oder längeren Zwischenlandungen), ist laut Gesetz bzw. Richtlinie für den Zwischentag der Verpflegungssatz aus Österreich als Pauschale anzusetzen (auch wenn bspw. der Flug von Frankfurt über Dubai nach Sydney gehen sollte).

- Am Abreisetag wird jeweils die Pauschale des Landes berücksichtigt, in dem der Arbeitnehmer zuletzt tätig geworden ist. Dies ist in aller Regel das Zielland der auswärtigen Tätigkeit.

Was gilt bei Auswärtstätigkeiten in verschiedenen ausländischen Staaten?

Bei Auswärtstätigkeiten in verschiedenen ausländischen Staaten gelten für die Ermittlung der Verpflegungspauschalen am An- und Abreisetag die folgenden Regelungen:

- Bei einer Anreise vom Inland ins Ausland ist die Verpflegungspauschale des Ortes/Landes entscheidend, der vor 24:00 Uhr erreicht wird.

- Bei einer Abreise vom Ausland ins Inland ist die Verpflegungspauschale des letzten Tätigkeitsortes anzusetzen.

- Fallen Auswärtstätigkeit und die Rückreise aus dem Ausland auf einen Tag, so ist immer die Pauschale des ausländischen Landes anzusetzen.

- Auch ein nur kurzer Aufenthalt im Ausland reicht für den Ansatz bereits aus, sofern die gesamte Dienstreise mehr als 8 Stunden dauert.

- Schließt sich an den Tag der Rückreise von einer mehrtägigen Auswärtstätigkeit zur Wohnung oder ersten Tätigkeitsstätte eine weitere ein- oder mehrtägige Auswärtstätigkeit an, ist für diesen Tag nur die höhere Verpflegungspauschale zu berücksichtigen.

Kürzung der Verpflegungspauschalen

Eine Besonderheit beim Verpflegungsmehraufwand folgt aus § 9 Abs. 4a EStG. Hiernach sind die jeweils ermittelten Verpflegungspauschalen zu kürzen, sofern dem Arbeitnehmer anlässlich oder während einer Tätigkeit außerhalb seiner ersten Tätigkeitsstätte vom Arbeitgeber oder auf dessen Veranlassung von einem Dritten eine Mahlzeit zur Verfügung gestellt wird.

Kürzung der Verpflegungspauschale:

- um 20% für Frühstück

z.B. im Inland in 2024 um 5,60 Euro (20% von 28 Euro) - um jeweils 40% für Mittag- und Abendessen

z.B. im Inland in 2024 um 11,20 Euro (40% von 28 Euro)

Maßgebend ist dabei jeweils die Verpflegungspauschale für einen vollen Kalendertag, d.h. für die 24-stündige Abwesenheit. Die Kürzung darf die ermittelte Verpflegungspauschale nicht übersteigen.

Unbeachtlich im Hinblick auf die gesetzlich vorgeschriebene pauschale Kürzung der Verpflegungspauschalen ist, ob die vom Arbeitgeber zur Verfügung gestellte Mahlzeit vom Arbeitnehmer tatsächlich eingenommen wird.

Die häufigsten Fälle in der Praxis sind zum einen Hotelübernachtungen, bei denen die Verpflegung (z.B. das Frühstück) im Preis inbegriffen ist oder aber im Rahmen der Bewirtung von Geschäftsfreunden (= arbeitgeberveranlasste Geschäftsessen).

Hinweis: Die Kürzung der Verpflegungspauschalen bei Geschäftsessen ist nur bei einer Abwesenheit von mehr als 8 Stunden durchzuführen.

4. Reisenebenkosten

Der vierte noch verbleibende Bereich der Reisekosten betrifft die sog. Reisenebenkosten.

Dazu gehören die tatsächlichen Aufwendungen bspw. für:

- Maut- und Autobahngebühren

- Straßen- und Parkplatzbenutzung

- Fähr-Tickets

- Gebühren für die Gepäck-Beförderung und -Aufbewahrung

- Verlust auf der Reise abhanden gekommener oder beschädigter Gegenstände

- Eintrittskarten / Teilnahmegebühren / Tagungsgelder

- Kopier- und Portokosten

- Telefon- und Internetkosten (z.B. WLAN-Nutzung)

- Trinkgelder und Geschenke

- Bewirtungskosten

Keine Reisenebenkosten und damit nicht steuerfrei erstattungsfähig sind bspw.:

- Kosten für die persönliche Lebensführung (z.B. Tageszeitungen, Massagen, Saunaleistungen bei Hotelübernachtungen, Minibar oder Pay-TV)

- Ordnungs-, Verwarnungs- und Bußgelder, die auf einer Dienstreise verhängt werden

- Essengutscheine (z.B. in Form von Raststätten- oder Autohof-Gutscheinen)

- Der Verlust von Geld oder Schmuck

- Anschaffungskosten für Bekleidung, Koffer oder andere Reiseausrüstungsgegenstände

- Mit welcher Excel-Vorlage kann ich Reisekosten einfach abrechnen?

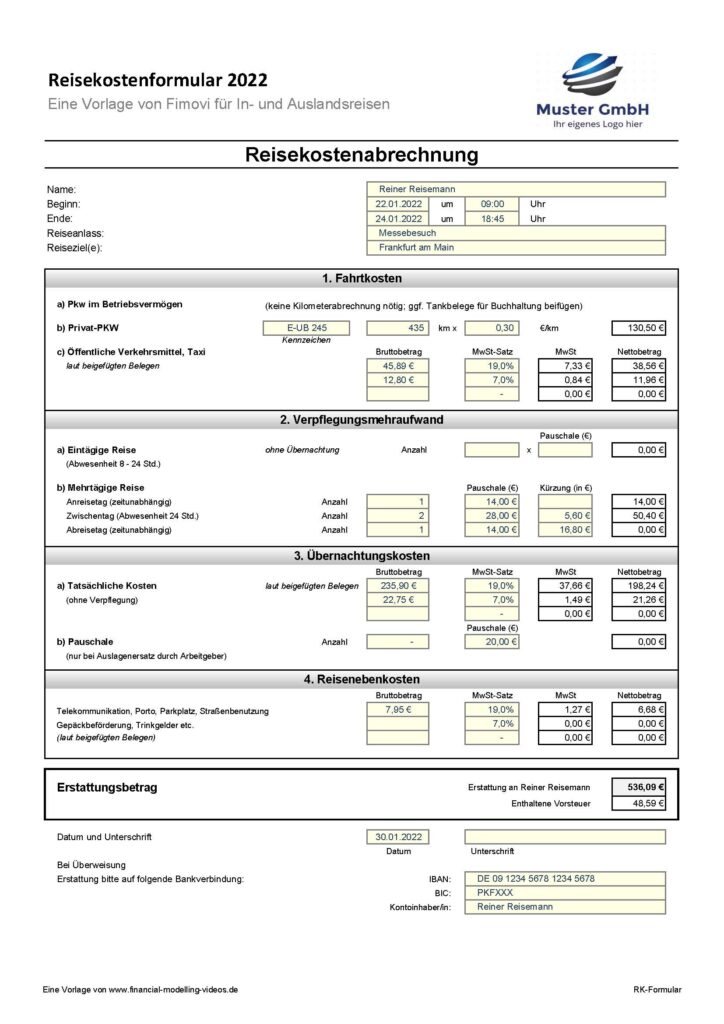

Um ihnen Arbeit abzunehmen und damit Sie sich auf ihr Tagesgeschäft konzentrieren können, haben wir ein ausfüllbares Excel-Formular für die Abrechnung von In- und Auslandsreisen in 2024 für Sie erstellt. Laden Sie dieses einfach herunter, fügen bei Bedarf noch ihr eigenes Logo ein und stellen die Vorlage ihren Mitarbeitern zum Ausfüllen zur Verfügung.

Diese kostenlose Vorlage ist dann ausreichend, wenn Sie nur wenige bzw. selten Reisekostenabrechnungen erstellen müssen und in Kauf nehmen, dass viele Angaben wie Pauschalen, Kürzungen etc. manuell ermittelt und eingetragen werden müssen.

Premium Excel-Tool „Reisekostenabrechnung“

Wenn in ihrem Unternehmen allerdings regelmäßig Geschäftsreisen auf der Tagesordnung stehen, ist es sinnvoll, unser professionelles Excel-Tool „Reisekostenabrechnung“ zu nutzen. Dies bietet unter anderem diese Vorteile:

- Einfach: Das Tool führt Sie durch die Reisekostenabrechnung und enthält Plausibilitätsprüfungen u. Hinweise. Eingabezellen sind klar erkennbar, alle Formeln vor versehentlicher Löschung geschützt.

- Effizient: Alle aktuellen gesetzlichen Pauschalen und Berechnungswerte bzw. Kürzungen werden automatisch korrekt berücksichtigt. (Fremdwährungs-)Belege können mit wenigen Klicks und Eingaben erfasst (und in Euro umgerechnet) werden.

- Flexibel: Bei Auslandsreisen werden automatisch die korrekten Länderpauschalen (für Verpflegungsmehraufwand u. Übernachtungen) verwendet. Kein zeitaufwendiges Heraussuchen erforderlich.

- Übersichtlich: Abrechnungen für mehrere Reisen (auch für einen ganzen Monat) können auf einem einzigen Blatt erstellt und übersichtlich ausgedruckt bzw. als PDF exportiert werden. So kann die Buchhaltung oder das Finanzamt die Aufstellungen schnell nachvollziehen und bearbeiten bzw. anerkennen.

- Unkompliziert: Reiseländer, Mehrwertsteuersätze oder Kürzungen für erhaltene Mahlzeiten lassen sich durch Dropdown-Felder oder durch Anhaken mit der Maus einfach auswählen.

Wir bieten günstige Staffelpreise ab 10,00 EUR pro Nutzer bzw. Arbeitsplatz an, so dass sich das Excel-Tool allein über die Zeitersparnis bei ihren Mitarbeitern und in der Buchhaltung schnell amortisiert.